Antes de seguir, una aclaración importante. Desde www.zonadebolsa.es, ni vendemos, ni gestionamos, ni comercializamos fondos o valores de ninguna clase y no hacemos ninguna recomendación de comprar o traspasar ningún fondo de inversión mobiliaria o plan de pensión, sino todo lo contrario, pues advertimos de todos los peligros que llevan consigo sus compras y traspasos. Haber acertado en ocasiones anteriores en los cambios de tendencia, no nos da ninguna seguridad en los aciertos venideros. Además, el LUMAGA SYSTEM, sistema conocido y experimentado desde hace tiempo, no es un sistema automático de detección de cambios de tendencias, sino que está sujeto a nuestra interpretación totalmente subjetiva pudiendo tener fallos de todo tipo como humos imperfectos que somos, como no darnos cuenta a tiempo de un verdadero cambio evidente para otras personas pero que a nosotros se nos pase porque estamos en Babia, incluyendo que por accidente o por fuerza mayor (enfermedad, desconexión comunicaciones, avería o pérdida del ordenador, error grave del sistema, etc, etc) no podamos comunicar el cambio producido o detectado.

Varias advertencias o avisos para navegantes a la hora de comprar o traspasar fondos de inversión o planes de pensiones:

- Fondos traspasables: En España, en la actualidad, desde el año 2003 se pueden traspasar algunos fondos de inversión sin tener que tributar por las ganancias acumuladas hasta el momento del rescate, pero no todos los fondos de inversión cumplen las condiciones legales, sino que tienen que ser fondos que pasen de 500 partícipes en el momento de la venta o salida, por lo que es conveniente saber el número de partícipes, no sea que a la hora de vender haya bajado el número de partícipes y no rebase los 500 y no se pueda hacer el traspaso sin penalización fiscal. La entidad comercializadora debe facilitar ese dato. Nosotros por nuestra parte recomendamos ver el patrimonio y fecha de antigüedad como ayuda indirecta nada más, ya que no hemos encontrado el dato del número de partícipes.

- Comisiones de entrada, salida y éxito: La mayoría de los fondos no tienen comisiones de entrada, pero eso no quiere decir que ciertas gestoras no apliquen comisiones de entrada, incluso del 10%, sobre todo cuando quieren cerrar el fondo por llevar un periodo largo de mucho éxito. Las comisiones de salida también son pocos fondos los que las tienen, pero hay veces que, si la salida es antes de x meses o años si tienen penalización. Por lo tanto es conveniente comprobar en el momento de entrada las comisiones vigentes para evitar sorpresas. Los fondos que tienen comisiones de éxito no explican la fórmula de cálculo, pero se supone que ya están descontadas, como el resto de las comisiones, de los valores liquidativos que publican los buscadores.

- Fecha de las carteras: La información que van mandando las gestoras a los buscadores tienen información de la composición de las carteras, pero tienen retraso de 1 a 3 meses como mínimo, por lo que el análisis le hacemos en función de la cartera conocida en la publicación que encontramos, no en función de la cartera actual que no conocemos nunca, y que no tenemos que suponer que no habrá variado mucho, pues a veces son importantes las salidas o entradas en ciertos valores.

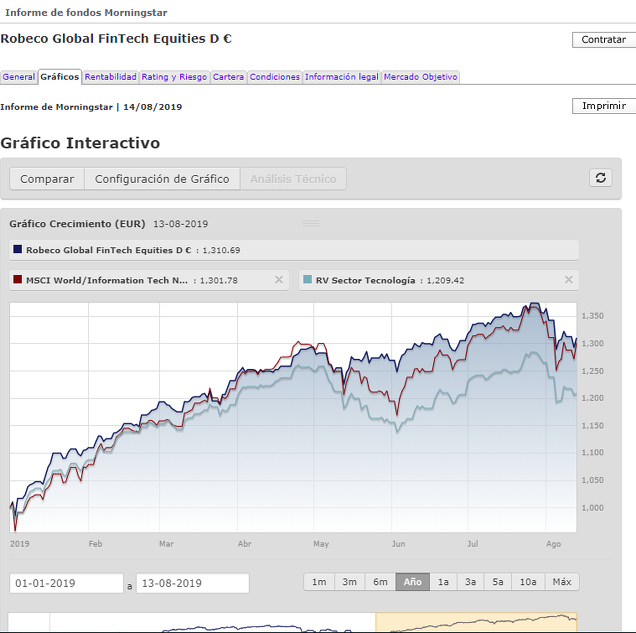

- Letras del fondo: Hay fondos que se llaman igual pero terminan en ciertas letras, como A, D, I, R, A-2, X-2, etc, etc, y aunque la cartera suele ser la misma los rendimientos difieren un poquito. El motivo es que tienen diferentes comisiones, ya que para entrar exigen cantidades mínimas diferentes. Por lo tanto, según el montante con que cada uno vaya a entrar en el fondo elegido, debe coger el que menos comisiones tenga. Leyendo el título del fondo hay veces que sacamos mucha información, otras veces los títulos no dicen nada. Un ejemplo puede ser el grafico que he cogido al azar, que va a continuación, donde aparecen los diferentes índices de referencia, periodos de tiempos de los gráficos, cartera, condiciones, etc, etc.

- Acumulación vs distribución: Hay fondos que no distribuyen dividendos y los hay que si los distribuyen con sus correspondientes retenciones fiscales o no, según el régimen tributario de cada país. En principio son más recomendables los de acumulación y sobre todo cuando son internacionales por las retenciones a cuenta que pueden llevar los repartos de dividendos.

- Antigüedad y estrellas: Dentro de unas condiciones, solemos coger fondos con al menos 3 años de antigüedad donde la gestión del gestor ya está consolidada y se vean ciertos resultados. También nos gusta y se deben buscar con el máximo de estrellas de MORNINGSTAR, ya que suelen ser muy seguidas por muchos inversores.

- Los fondos que invierten fuera de Europa acumulan aparte del riesgo por las empresas en que invierten, además el riesgo divisa, que puede ser muy importante en caso de revaluación del euro o devaluación de la moneda del país donde invierta el fondo. Fijaros en la semana que lleva el peso argentino. Además se complican las fechas de entrada y de salida que suelen ser de varios días más que los españoles y europeos y pueden originar variaciones importantes en los valores liquidativos.

- Fecha de liquidación del fondo, pues hay que estar seguro de que entramos en un fondo que no esté en inversiones ilíquidas y poco negociables y tenga restringida la salida a ciertas fechas y a ciertas condiciones de mercado. Por ejemplo los fondos inmobiliarios, garantizados o en activos raros suelen tener este problema y si ya lo sabemos pues hay que aguantarse, pero lo malo es pensar que el fondo tiene liquidez normal y no la tenga. Además ver la hora de corte y otros datos de la liquidación.

- Condiciones de los bancos: No todos los bancos ponen las mismas condiciones a sus clientes para suscribir o traspasar fondos, por lo que aparte de ver en los buscadores las condiciones de comisiones de todo tipo, hay que hablar con la correspondiente entidad bancaria y que diga si permite las suscripción del fondo LMN RV o no, y en qué condiciones. ¡¡Ojo con hacer la operación por Internet dando por supuesto que tu banco va a aplicar las misma condiciones vistas en otras entidades o buscadores!!

- Los buscadores más completos que no necesitan identificación como clientes son: Morningstar, Bankinter, Inversis, Qfondos, entre otros. Hay muchos más, tanto abiertos como cerrados. Entra en tu banco y veras que fondos de su gestora o de terceros te ofrecen.

- Para sacar rentabilidad a los fondos, aparte de haber entrado en un momento de movimiento ascendente de la Bolsa, es necesario que este movimiento se mantenga varias semanas o meses, como ocurre algunas veces, pues de lo contrario aunque la elección sea acertada puede que la salida sea más baja que la entrada y suponga pérdidas importantes. Evidentemente la duración de las subidas nunca se saben de antemano, por lo que el riesgo que se asume en la compra de los fondos es inevitable.

- Cuando llegan las bajadas, por si la misma es muy importante, como en algunas ocasiones ha habido, es aconsejable salir de RV y pasar a FIAMM, pero si la duración de la bajada es pequeña, puede que en el caso de volver a entrar al mismo fondo, la nueva suscripción sea a un precio superior al de salida. Es el coste de querer consolidar el montante que en cada momento se tiene y querer estar fuera de RV en las grandes pérdidas.

Teniendo en cuenta todo lo anterior, en los traspasos a RV solemos seleccionar varios fondos ordenados por orden alfabético y con varios datos para ayudar a la elección del fondo más adecuado para cada suscriptor. Antes de proceder a la correspondiente suscripción del que mas le guste, cada inversor siempre debe someterse a los test de conocimiento y de conveniencia en su entidad bancaria, pues todos los fondos seleccionados tienen el número 6 y/o 7 según la clasificación de la CNMV, por lo que únicamente pueden ser comprados por inversores muy agresivos, dispuestos a asumir pérdidas importantes, al menos en el corto plazo.

A estas alturas, no hace falta advertir que las rentabilidades pasadas no implican que se vayan a mantener en el futuro, por lo que es conveniente que cada inversor realice el estudio pormenorizado de cada uno de los fondos que encuentre en cualquier buscador o relación.

Como hemos explicado más de una vez, nosotros no somos asesores financieros, solo avisamos de posibles cambios de tendencias de los índices de Bolsas, que puedes aplicar a tus fondos o no, según tu criterio. Tanto si has entendido todo lo anterior, como si te han quedado dudas, no debes suscribir, ni traspasar ningún fondo de inversión, ni plan de pensiones sin el debido asesoramiento profesional, sea de tu banco o de un asesor financiero.

Sobre el manejo de los fondos no es la primera vez que escribimos, sino que os recomiendo que veais algunos artículos más como la ventajas e inconvenientes de los fondos de inversión o acerca del paso de unos fondos a otros, como en el articulo de estrategia 100% RV o 100% Fiamm.

El artículo que acabas de leer no tiene ninguna retribución económica y para sus autores solo tiene interés divulgativo. Si te ha gustado debes votarlo para satisfacción personal de los autores. En ningún caso supone recomendación de comprar, suscribir, traspasar o vender ningún producto financiero. Si te ha gustado deberías compartirlo con tus amistades a través de las redes sociales en que participes.

Nuestro lema sigue siendo: Las Bolsas son impredecibles, pero no anárquicas.