El cebo es algo apetitoso que se usa para atraer a ciertos animales, abusando de su ingenuidad innata y poder captúralos con facilidad, como ocurre en la pesca donde se pone un sabroso gusano, a ser posible vivo para que tenga mucho movimiento, o en la trampas de ratones donde se pone un trozo de corteza de queso lo más olorosa posible. En la Bolsa española tradicionalmente se ponía de cebo el reparto de dividendos y sobre este tema es sobre el que nos vamos a centrar en este artículo que podrás leer en nuestra página web, así como en los sitios habituales donde nos aceptan. Y es que aunque en un principio parece una buena idea que nos den una retribución, hay que ver qué pasa si la empresa en lugar de retribuir con un dividendo, se decide por hacer lo que hacen muchas de las empresas americanas que cotizan en sus mercados bursátiles, o sea que dedican parte del beneficio a la recompra de sus acciones y no retribuyen directamente a sus accionistas.

Por lo tanto el planteamiento simplificado inicial que queremos hacer desde Zona de Bolsa es el siguiente: En España cuando quieren retribuir al accionista reparten dividendo, en USA cuando quieren retribuir al accionista recompran acciones.

Veamos las semejanzas y diferencia de estas dos formas de retribuir al accionista, una directa y otra indirecta, y que cada uno saque sus propias conclusiones.

Partimos de dos empresas, una en España y otra en USA, que tienen el mismo capital social. Suponemos que el capital son 1.000 millones de unidades monetarias, o de dólares, o de euros, o de caramelos, nos da igual en qué moneda nos movamos.

Las dos empresas tienen el mismo número de acciones, que son 1.000 acciones, por lo que inicialmente el valor de cada acción es de 1.000 millones/1.000 acciones= 1 millón de ud cada acción.

Las dos empresas en el ejercicio 202X tienen 200 millones de beneficios después de pagar el Impuesto de sociedades, por lo que no nos metemos en el tipo que aplica cada país, que ya de paso sabemos que en USA es más bajo el tipo, pero este tema no nos afecta.

Ambas empresas quieren darles los 200 millones de beneficios, ya limpios de polvo y paja a sus accionistas, pero con diferentes planteamientos, pues en la empresa española lo harán directamente repartiendo los 200 millones en dividendos a sus accionistas, sabiendo que Hacienda se mete por medio en el reparto. Pero la empresa americana en lugar de repartir dividendo aplicará los 200 millones a la recompra de acciones propias.

Os ruego que os detengáis en el cuadro y a continuación le seguimos explicando.

| CIFRAS SUPUESTAS | ESPAÑA | USA | DIFERENCIA |

|---|---|---|---|

| Capital | 1.000 millones de ud | 1.000 millones de ud | Ninguna |

| Número de acciones | 1.000 acciones | 1.000 acciones | Ninguna |

| Valor inicial de 1 accion | 1.000/1.000=1 millon de ud | 1.000/1.000=1 millon de ud | Todo igual |

| Beneficio del año después de Imp de Sociedades | 200 millones de ud | 200 millones de ud | Ninguna |

| Reparto dividendos | 200 millones de ud | 0 ud | |

| Ganancia para Hacienda | 19% s/ 200 millones= 38 millones de ud | 0 ud | 38 millones de ud contra el accionista español |

| Recompra acciones | 0 ud | 200 millones de ud | No coste fiscal |

| Acciones recompradas | 0 ud | 200 millones/1 millon por accion= 200 acciones | Las acciones de la empresa USA en circulación disminuyen |

| Total fondos propios | +1.000 de capital inicial+200 de beneficio limpio-200 de dividendo distribuido=1.000 | +1.000 de capital inicial+200 beneficio limpio-200 aplicados a recompra=1.000 | Empresa americana con menos número de acciones harán que suban las acciones |

| Valor final de 1 acción | +1.000/1.000=1 millón de ud | +1.000/(1.000-200)=1,25 millones de ud | Mas valor de la acción USA y sin coste fiscal para los accionistas |

Las tres primeras líneas de la tabla ya están explicadas, pues las dos empresas tienen el mismo capital, el mismo número de acciones y el mismo valor inicial por acción.

Pero aunque las dos tienen el mismo beneficio (200 millones) y la intención de repartirlo a sus accionistas, según que se lo den directamente o que recompren acciones las consecuencias son diferentes.

La empresa española reparte 200 millones, pero a los accionistas no le llega esa cantidad porque Hacienda se mete por medio y se queda con un 19%, pero en otras ocasiones ha sido más o manos o en otros países también los hacen tributar.

La empresa americana reparte esos 200 millones, pero no se los da a sus accionistas directamente, sino que sale al mercado y compra acciones propias, que suponemos que siguen valiendo su valor inicial, por lo que recompra 200 acciones.

Para ver si todo sigue igual o ha habido cambios recalculamos el valor de las acciones de la empresa española y de la empresa americana.

En las dos últimas líneas del cuadro tenéis los cálculos y se ve que la empresa española después de ganar 200 millones y distribuir 200 millones a sus accionistas, se ha quedado con los mismos fondos propios, pero como el número de acciones en circulación siguen siendo 1.000 resulta que el valor de cada acciones sigue siendo de 1 millón de ud.

En la empresa americana, aunque los fondos propios totales siguen siendo los mismos, sin embargo las acciones han disminuido a 800 (1.000 iniciales – 200 de la recompra), por lo que al menos el valor teórico ha subido para el accionista de 1 millón de ud de valor inicial a 1.000/800=1,25 millones de ud de valor final y encima Hacienda no se ha comido una rosca.

Esto puede ayudar a comprender la negativa evolución del IBEX 35 en relación con otros índices, pues difícil entender por qué las empresas españolas son tan dadas a repartir dividendos, conociendo el peaje fiscal que le supone a sus accionistas y la descapitalización que les supone y no optan por mejorar la cotización de sus acciones buscando los efectos antes explicados.

Cuantas empresas se han quedado en el camino por problemas de falta de capitalización, por haber ordenado en exceso la vaca que ha acabado con multitud de empresas que no se han capitalizado en épocas de inflación y no se han dado cuenta de los beneficios eran más nominativos que reales, o sea que descontando la inflación el beneficio año tras año era negativo.

Podíamos montar la parábola del moribundo que para engañar a la novia y que le podamos casar le llevamos regularmente a que done sangre y cada vez que dona sangre tenemos que comprar sangre por más valor, pero lo bien que queda el moribundo donando sangre delante de la novia, como la forma de ganar imagen delante del accionista repartiendo dividendos que no tienen.

Se me viene a la cabeza los repartos de dividendos del banco Popular que hizo hasta casi al final de sus vida, mientras estaba moribundo y recurría a ampliaciones de capital. Aquí tenéis la tabla de su generosidad para con los accionistas y con Hacienda.

| Fecha | Importe absoluto | Importe neto | Ejercicio | Tipo |

|---|---|---|---|---|

| 2016.02.25 | 0,02 € | 0,02 € | 2015 | A Cuenta |

| 2016.01.06 | 0,02 € | 0,02 € | 2015 | A Cuenta |

| 2015.09.11 | 0,02 € | 0,02 € | 2015 | A Cuenta |

| 2015.07.16 | 0,02 € | 0,02 € | 2015 | A Cuenta |

| 2015.04.16 | 0,02 € | 0,01 € | 2014 | A Cuenta |

| 2015.01.12 | 0,02 € | 0,01 € | 2015 | A Cuenta |

| 2014.09.29 | 0,01 € | 0,01 € | 2014 | A Cuenta |

| 2014.07.01 | 0,01 € | 0,01 € | 2013 | Complementario |

| 2014.01.31 | 0,04 € | 0,03 € | 2013 | A Cuenta |

| 2012.06.18 | 0,08 € | 0,06 € | 2011 | Complementario |

| 2012.03.13 | 0,04 € | 0,03 € | 2011 | A Cuenta |

| 2011.10.11 | 0,05 € | 0,04 € | 2011 | A Cuenta |

| 2011.06.27 | 0,05 € | 0,04 € | 2010 | Complementario |

| 2011.04.13 | 0,05 € | 0,04 € | 2010 | A Cuenta |

| 2011.01.12 | 0,05 € | 0,04 € | 2010 | A Cuenta |

| 2010.10.11 | 0,08 € | 0,06 € | 2010 | A Cuenta |

| 2010.04.12 | 0,08 € | 0,06 € | 2009 | A Cuenta |

| 2009.12.28 | 0,08 € | 0,06 € | 2009 | A Cuenta |

| 2009.10.13 | 0,08 € | 0,06 € | 2009 | A Cuenta |

| 2009.04.14 | 0,08 € | 0,07 € | 2008 | A Cuenta |

Pero os pongo la evolución de las cotizaciones del Banco que parece que algo iban advirtiendo de cuál era la situación real de la entidad, no de la imagen que querían vender sus directivos a los ingenuos accionistas.

Noticia de prensa del 15-08-2021: Sabadell gana 220 millones, un 51% más que en 2020, y prevé repartir el 30% del beneficio entre sus accionistas.

No es por hacer comparaciones, que siempre se ha dicho que son odiosas, pero es que los gráficos del Banco Popular y del Sabadell son primos hermanos, pero otro que sigue con genio y figura y encima sus accionistas se ponen contentos.

Pues como decía aquel pregonero de mi pueblo, que lo puedo decir más alto, pero no más claro.

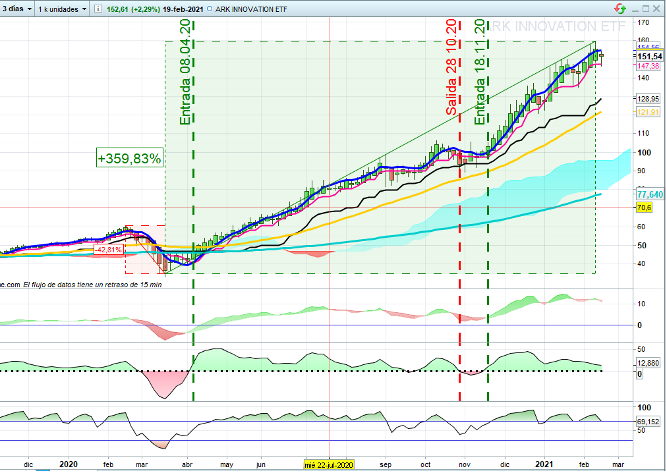

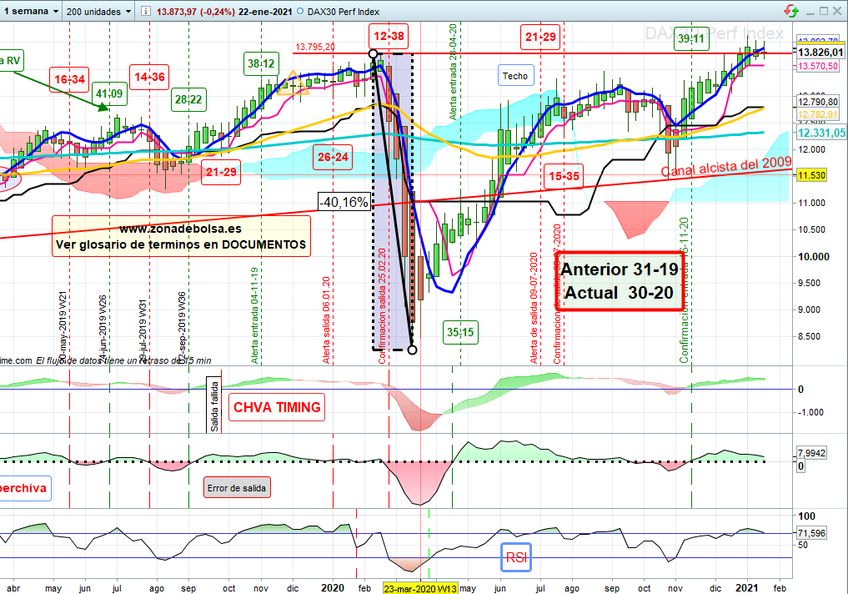

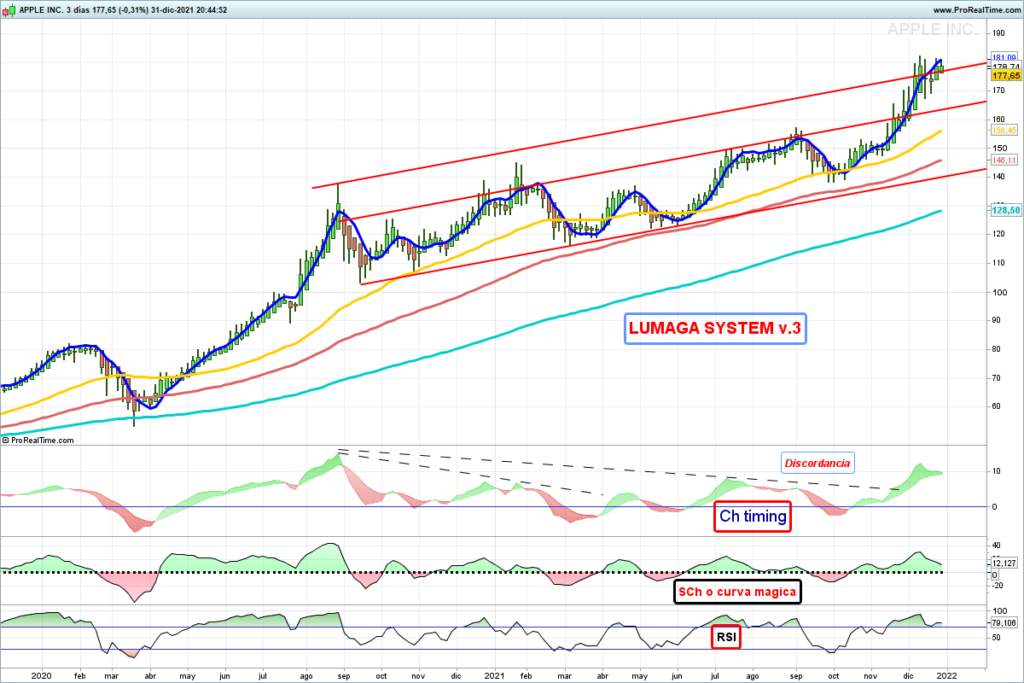

Aprovecho el final del artículo para llamar la atención sobre varios cambios en marcha, como son la supresión de las señales de alerta de nuestro sistema, la próxima celebración de varios webinarios divulgando nuestro sistema, pero también varias estrategias y figuras técnicas. Además el próximo ajuste del sistema sacando la versión 3 del LUMAGA SYSTEM que nos va a dar más rapidez y seguridad y creo que ya era mucha, pero queremos mejorar su funcionamiento.

Si te ha gustado este artículo que no goza de retribución alguna súbele y difúndele por tus redes sociales que le puedan aprovechar mas personas.

Nuestro lema sigue siendo: Las Bolsas son impredecibles, pero nunca anárquicas.