Introduccion:

Los que escribimos sobre temas que nos gustan, y encima lo hacemos por placer, no por obligación, tenemos el defecto de ponernos a escribir un articulo y hacerle demasiado largo, por querer explicar todo lo que sabemos sobre el tema, lo que hace que el lector pierda el interés en el desarrollo de la trama y no acabe su lectura.

Por este motivo el artículo sobre las rotaciones, que entendemos, que faltan en las Bolsas, le dividimos en dos partes. La primera ya publicada la semana pasada y la podéis encontrar en nuestro Blog, así como en la pagina del maestro Carpatos, dentro de Serenity Markets, y también en Inbestia, donde podréis leer también esta segunda parte de conclusiones.

1.-Refrescando la memoria:

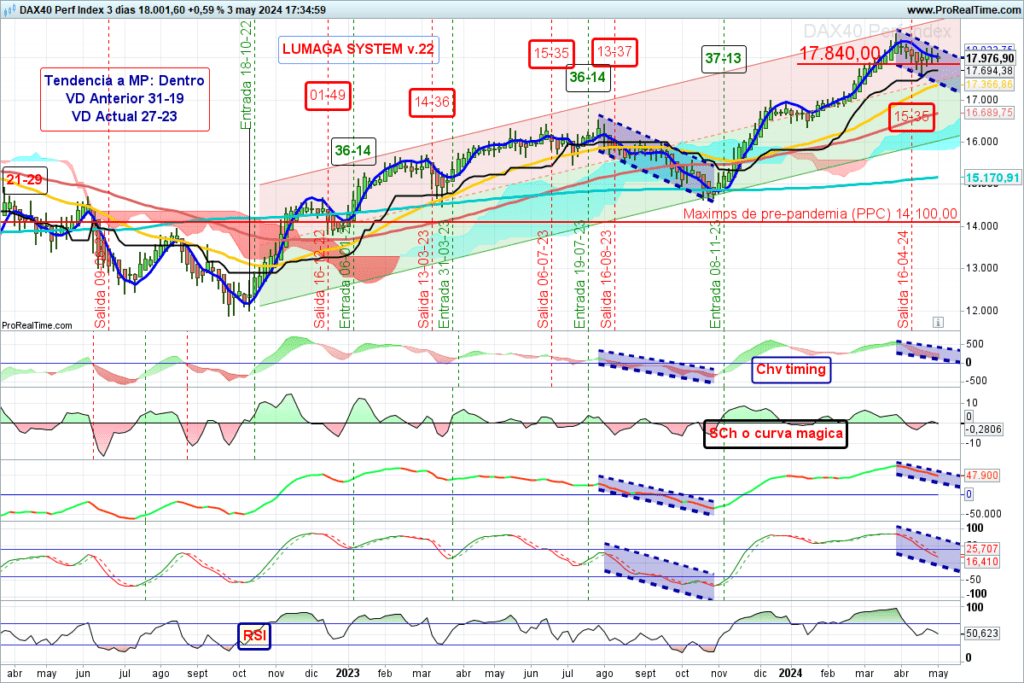

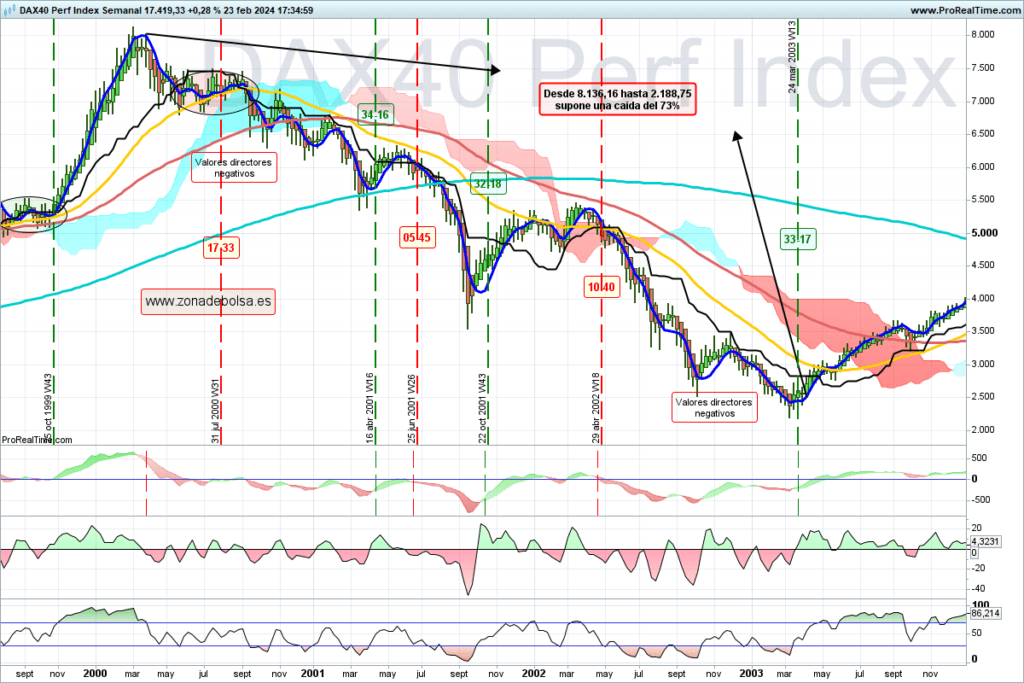

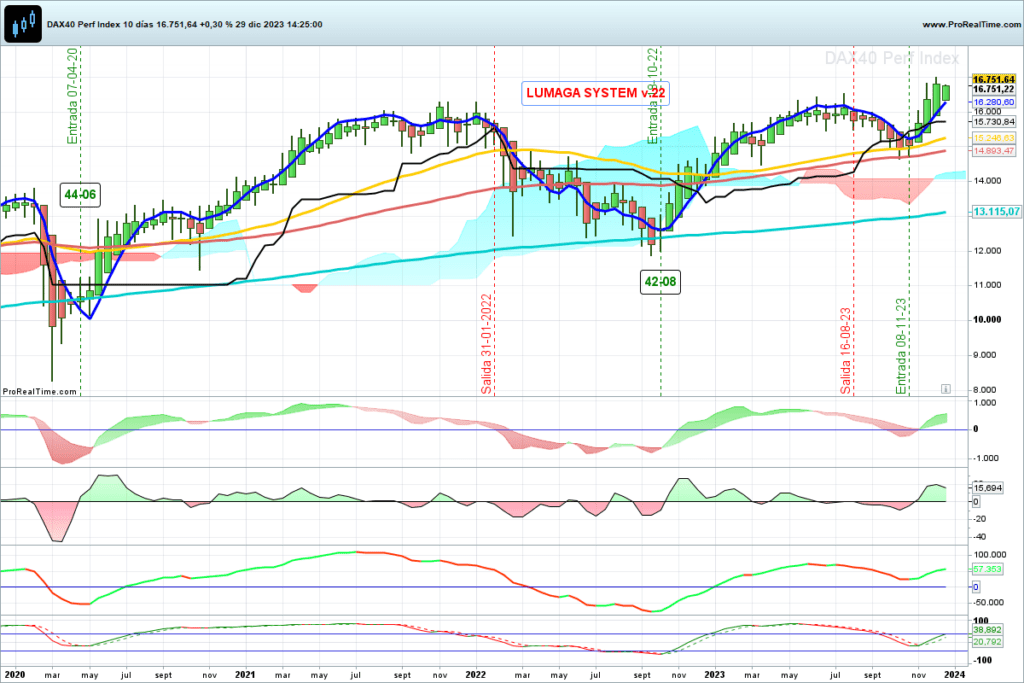

Os recuerdo que en el punto 1 hablábamos de los molinos de la Mancha, donde hablábamos de la enciclopedia que debía tener Cervantes en su cabeza. En el punto 2 hablábamos de la fuerza que necesitan los molinos y las bolsas para moverse, y poníamos un grafico del DAX en la crisis de las puntocom, donde marcábamos una caída del 73%, pues siempre que se habla de aquella crisis se mencionan a empresas nuevas que eran todo promesas por desarrollar, y siempre nos llevan al Nasdaq, pero decíamos que en Europa la caída fue tan grande o más, teniendo la décima parte de tecnología que USA. En el punto 3 acabábamos recordando que los mercados repiten los comportamientos, y en eso nos basamos los que nos movemos en el chartismo y tratamos de encontrar sistemas de detección de cambios de tendencias, como nuestro Lumaga System y muchos más.

Pues bien, avancemos.

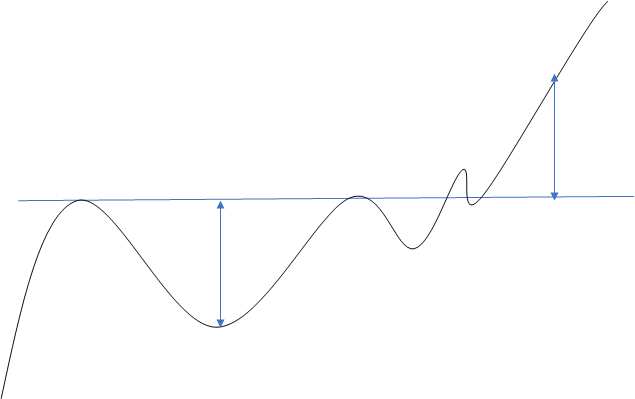

2.-Funcionamiento de las rotaciones:

Tanto si las tendencias van para arriba, como si van para abajo, todos los valores no suben o bajan en la misma dirección, ni a la misma velocidad, es más, muchas veces hay valores e incluso sectores que van en sentido contrario a la tendencia general.

Pondremos varios ejemplos para ilustrar lo anterior, que siempre será mejor entendido.

Rotación por tamaños: en esta casa siempre hemos defendido de que las tendencias las marcan las grandes empresas y podemos escribir, y de hecho hemos escrito mucho justificando esto. Pero las grandes empresas que suben o bajan tienen un efecto arrastre sobre las demás, sean medianas o pequeñas, que al final también se acaban apuntando a la fiesta, incluidos los chicharros, que siempre son la señal de alarma de que cuando la idea es que todo puede subir, es el momento de salir corriendo, pues ya los grandes ogros se están dando la vuelta y nos van a poner boca abajo.

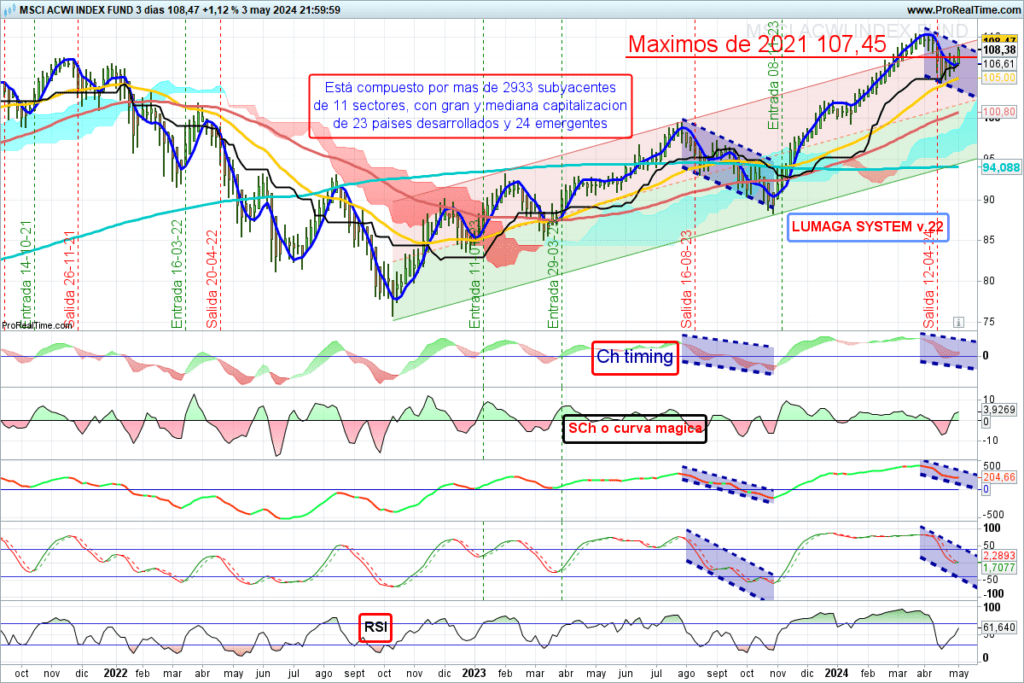

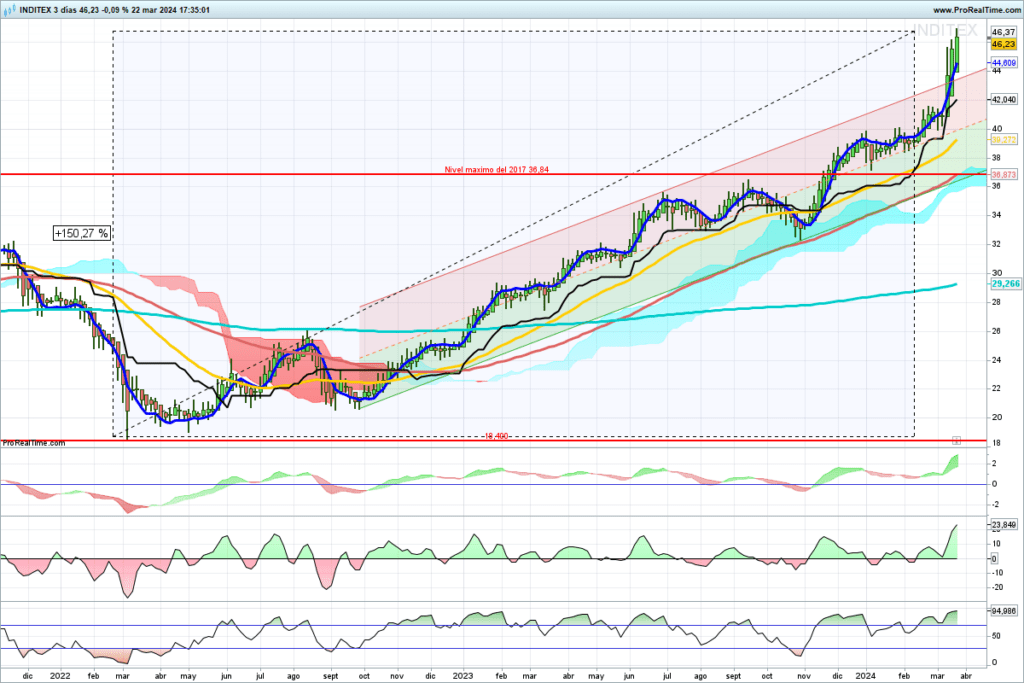

Rotación por zonas geográficas: pues a pesar de la gran globalización que se ha producido en las últimas décadas y que muchas veces parece que suben o bajan los índices de todas las partes del mundo a la vez, sin embargo, no todas las economías, sean desarrolladas o emergentes, llevan el mismo desarrollo dentro del ciclo. Por ejemplo, en la actualidad los países europeos tienen mucho más paro y menos crecimiento que USA, por lo que es lógico que las Bolsas americanas hayan iniciado su recuperación antes que las europeas, que se unirán a la subida cuando avancen en el ciclo económico.

Rotación por riesgos: aquí nos estamos refiriendo a la influencia de los tipos de interés que marcan los bancos centrales, que hacen o que obligan a rotar de renta fija a renta variable o al revés. Por 50 puntos básicos de rendimiento, o incluso negativa como la hemos tenido estos años de atrás, es posible que nadie quiera la inversión en deuda pública, ni corporativa, pero a medida que sube hasta mas del 5%, la apetencia por esas inversiones crece y mucho, sobre todo para personas conservadoras.

En la actualidad está empezando a producirse el efecto contrario y si a lo largo del año 2024, empieza la bajada de tipos, es normal que el fenómeno del trasvase se acreciente.

Rotación por seguridad empresarial: aquí nos queremos referir a empresas ya maduras que tienen una política muy estable y que reparte habitualmente dividendos, como por ejemplo las value, para diferenciar a las empresas que están en pleno desarrollo de su actividad y que incluso no han llegado al punto muerto de la rentabilidad y están en pérdidas, como suelen ser las growth.

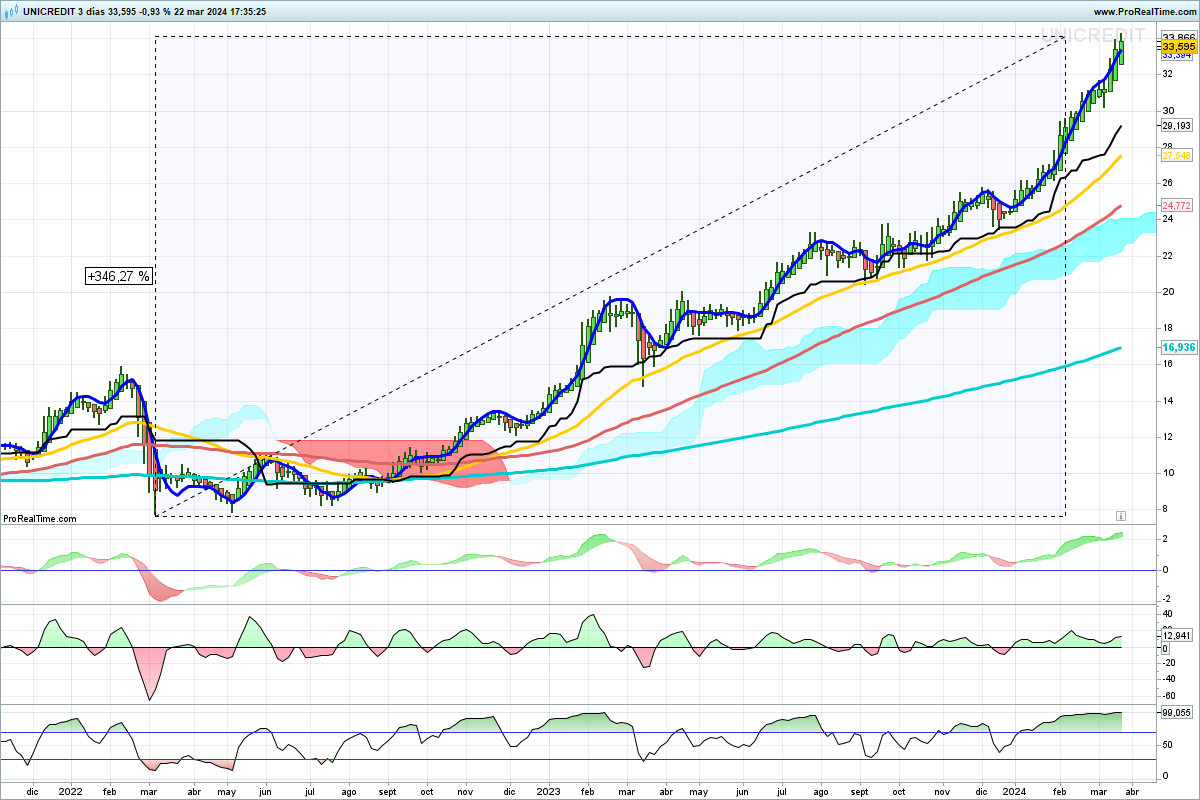

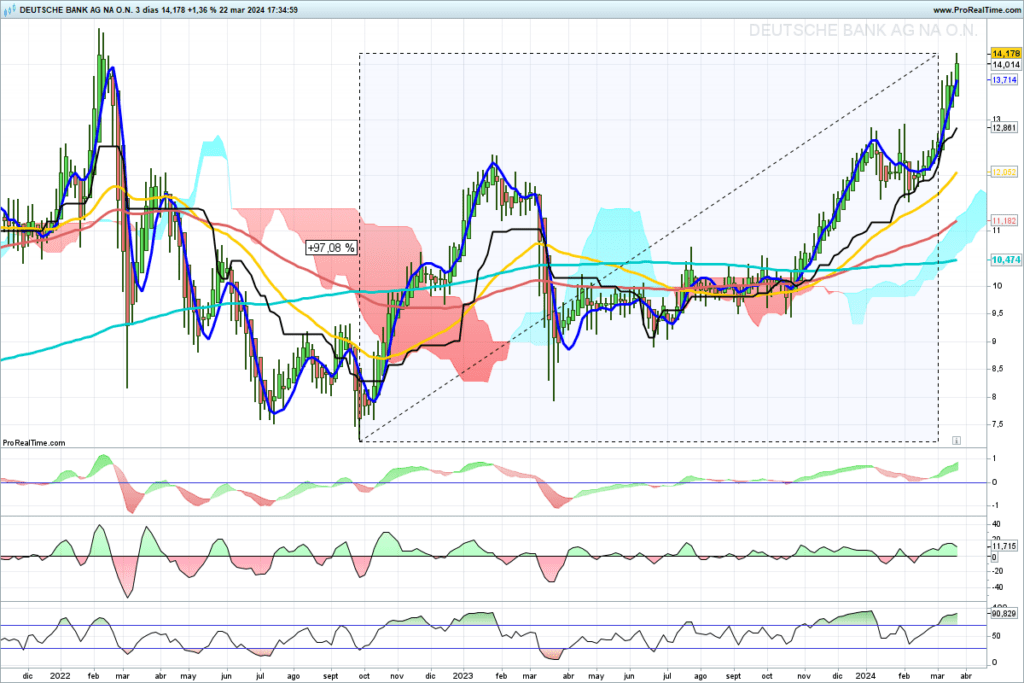

Rotación por sectores: El comportamiento de los tipos de interés no le sienta igual al sector tecnológico que al sector bancario, o la subida del gas natural no le hace el mismo efecto al sector energía que al sector consumo duradero, o al sector salud, etc, etc. Hay sectores que necesitan inmovilizar mucho capital para entrar a producir y luego para mantener la actividad.

3.-Situación actual:

No nos vamos a parar a explicar el desarrollo de todo lo acontecido desde marzo del 2009, pues ya se sabe que agua pasada no mueve molino. Por el contrario, veamos donde estamos y hagamos predicción que no es lo mismo que detección. Aunque ya sabéis que nuestro lema dice que las bolsas son impredecibles.

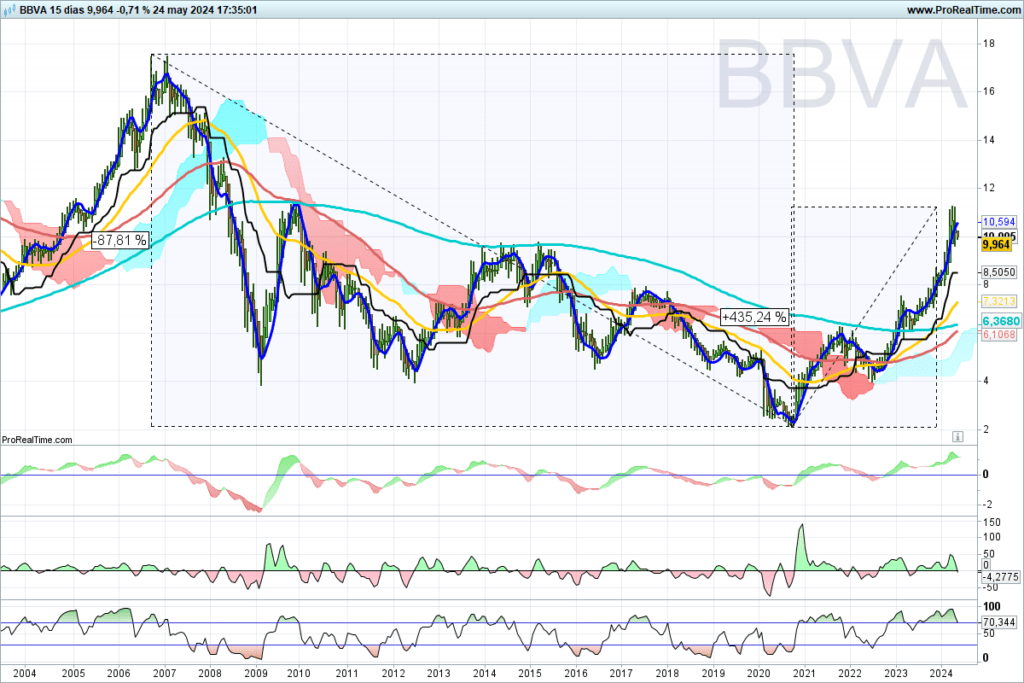

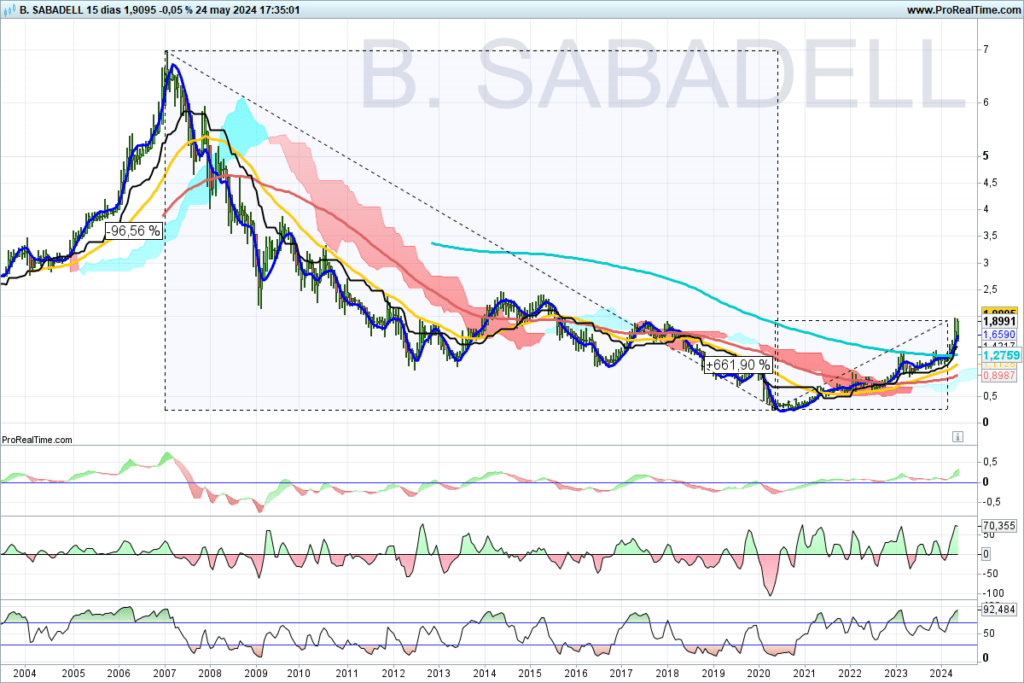

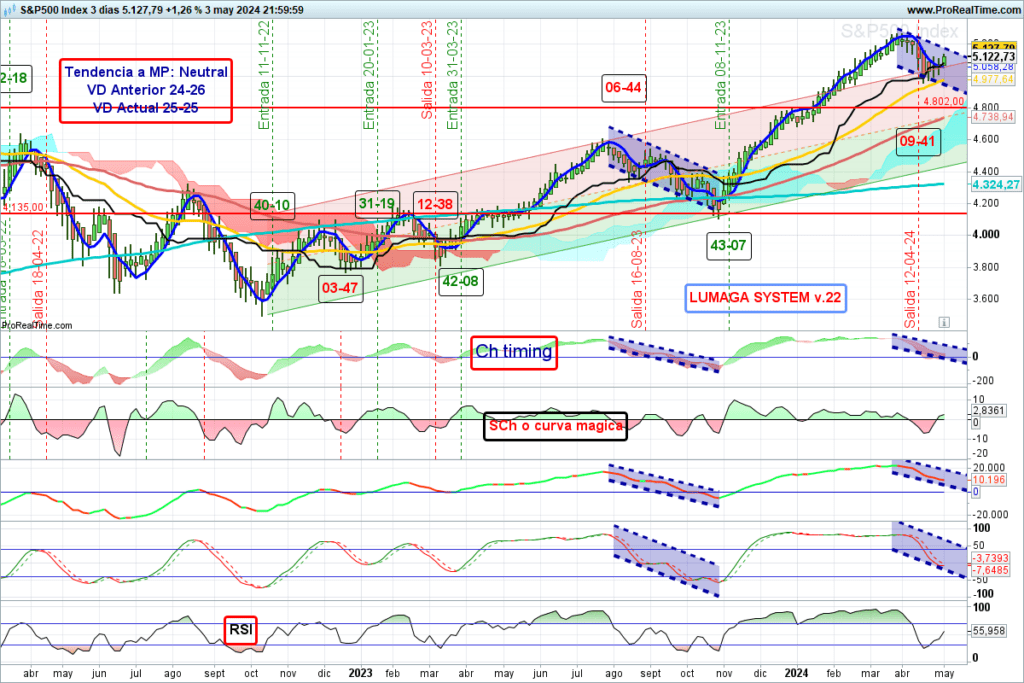

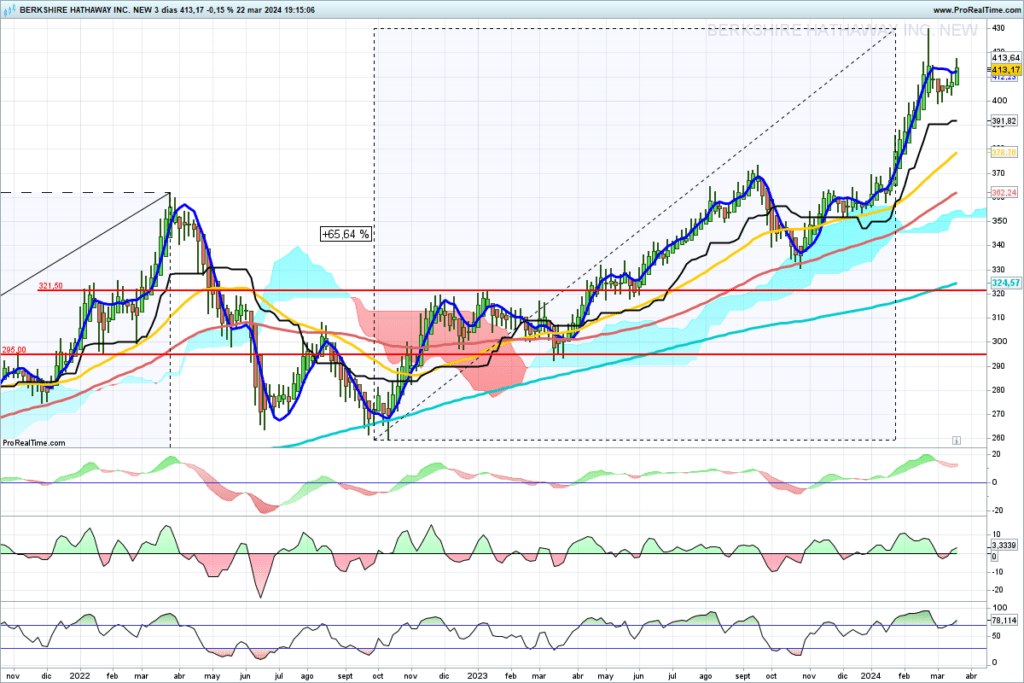

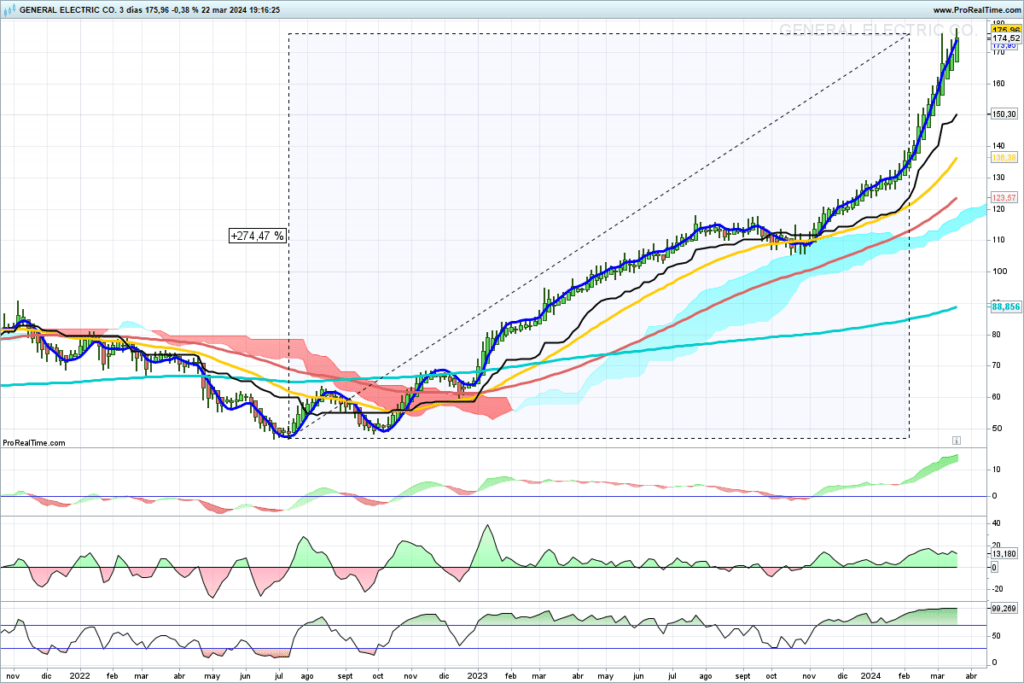

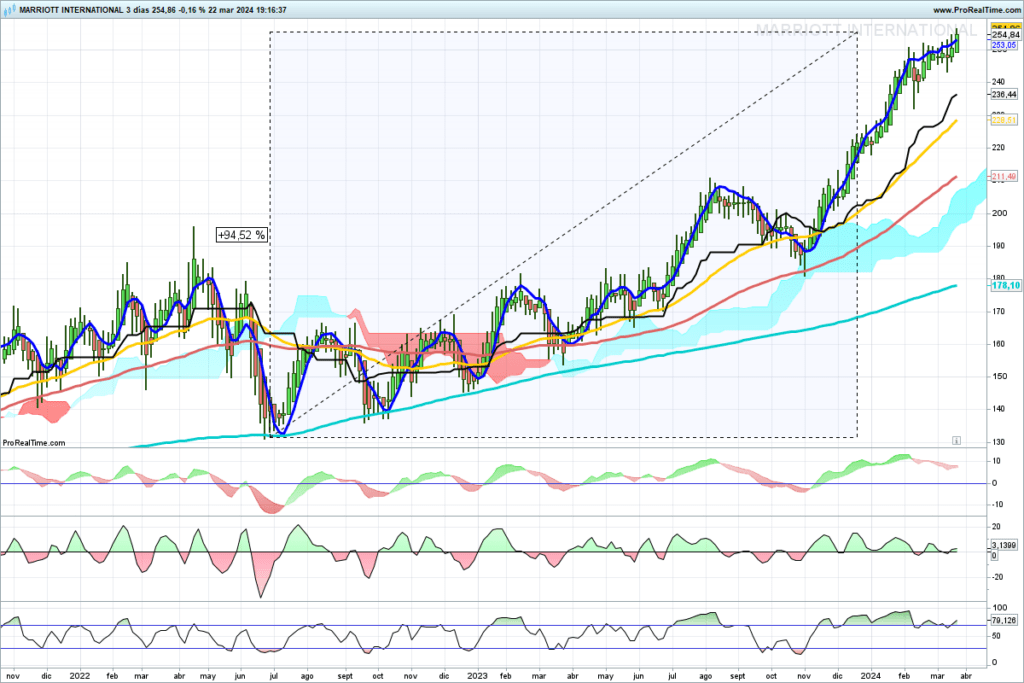

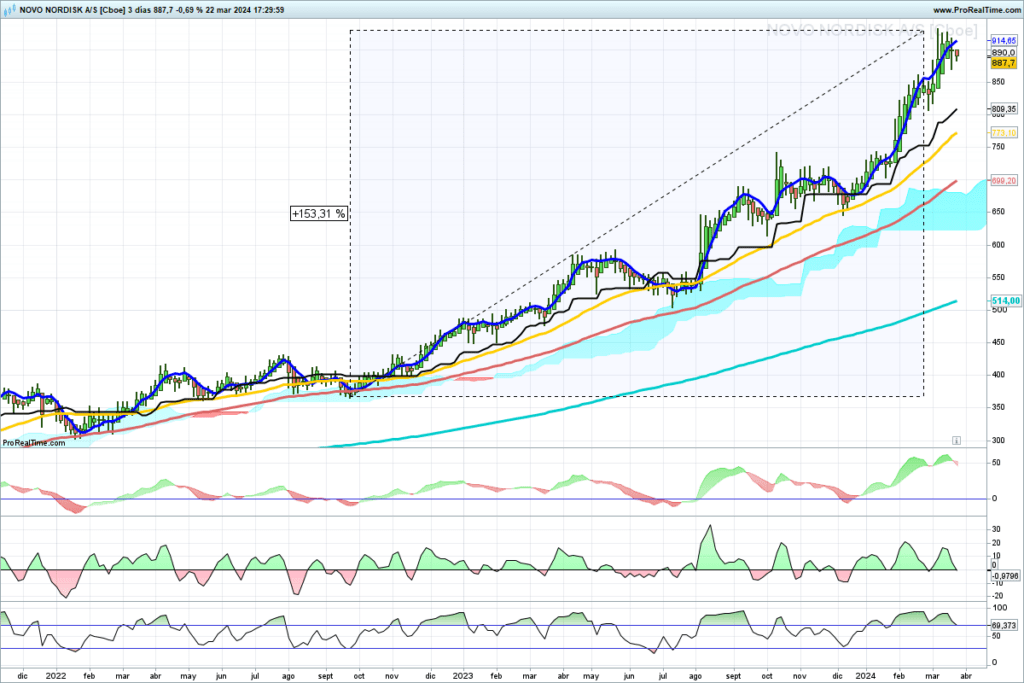

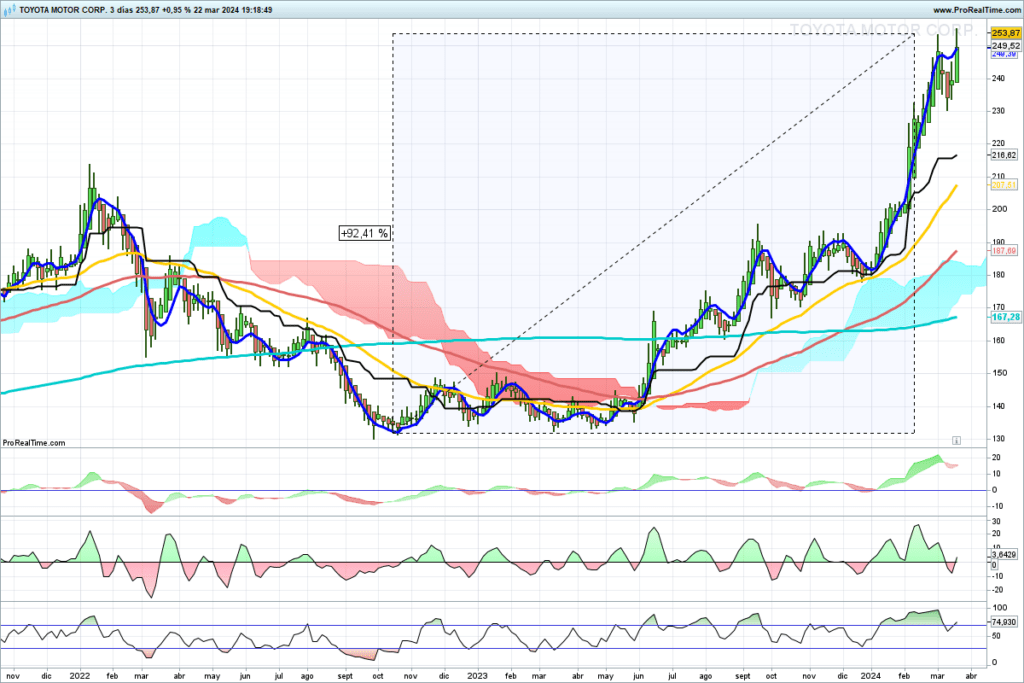

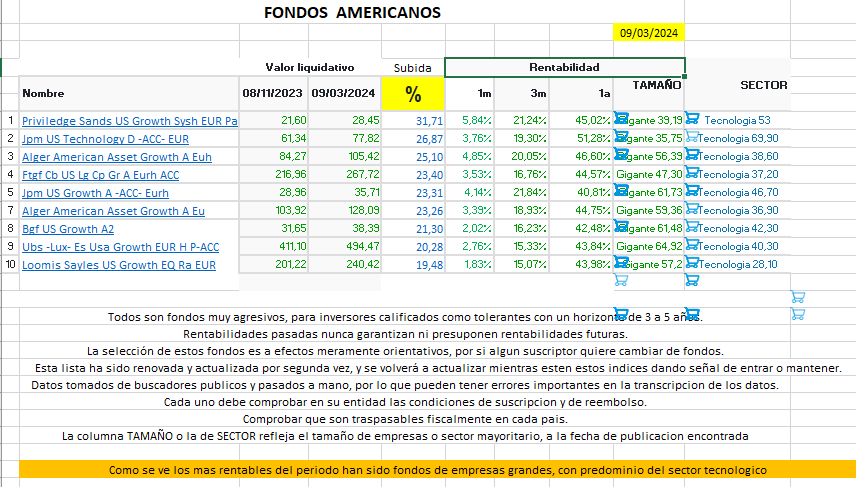

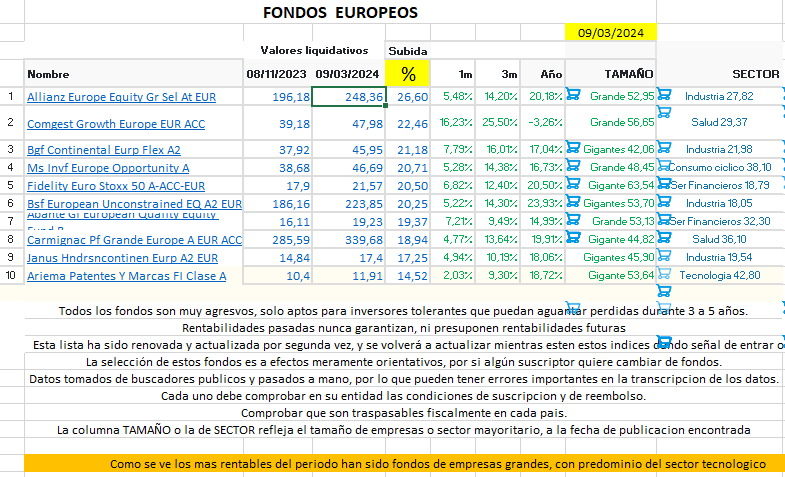

Así pues, sabemos que han sido las empresas grandes, primeramente, las americanas y últimamente también las europeas, han sido las que están en primera fila de subidas, con casos últimos como Meta o Nvidia, por fijarnos solo en dos, que rompen cualquier manual de racionalidad. Si nos fijamos en los sectores, destacan plenamente el sector tecnológico, industrial, servicios de comunicaciones, en la medida que esperan ser los primeros en beneficiarse de las bajadas de tipos.

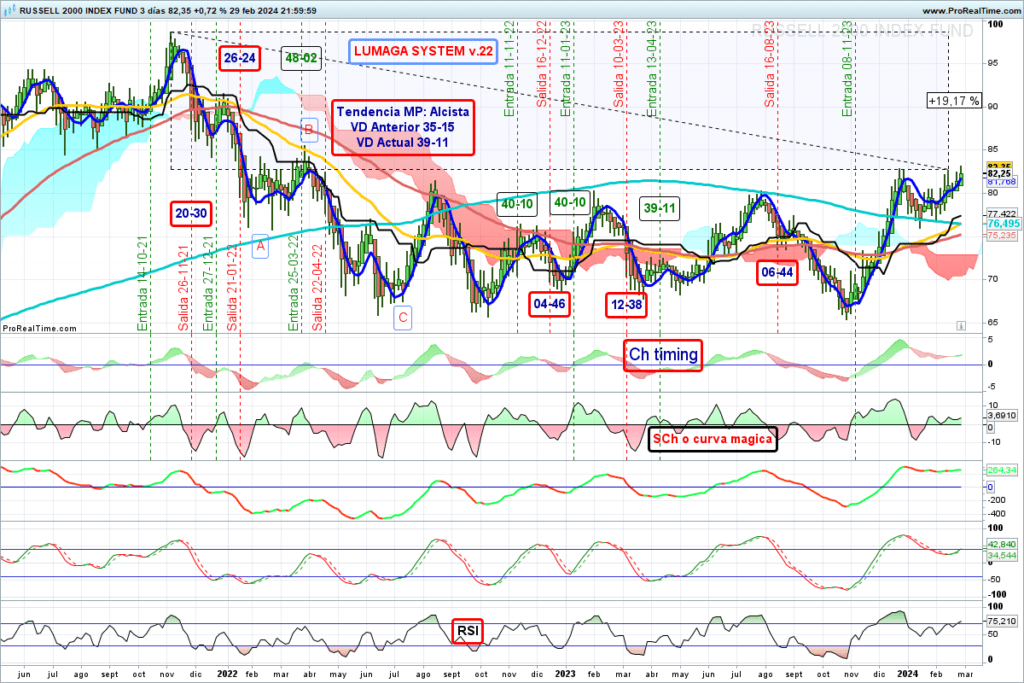

Y las empresas rezagadas las encontramos en las medianas y pequeña, así como en los sectores mas maduros, ejemplo de empresas del Russell 2000 o MDAX 50 o pequeñas francesas, españolas, etc, etc.

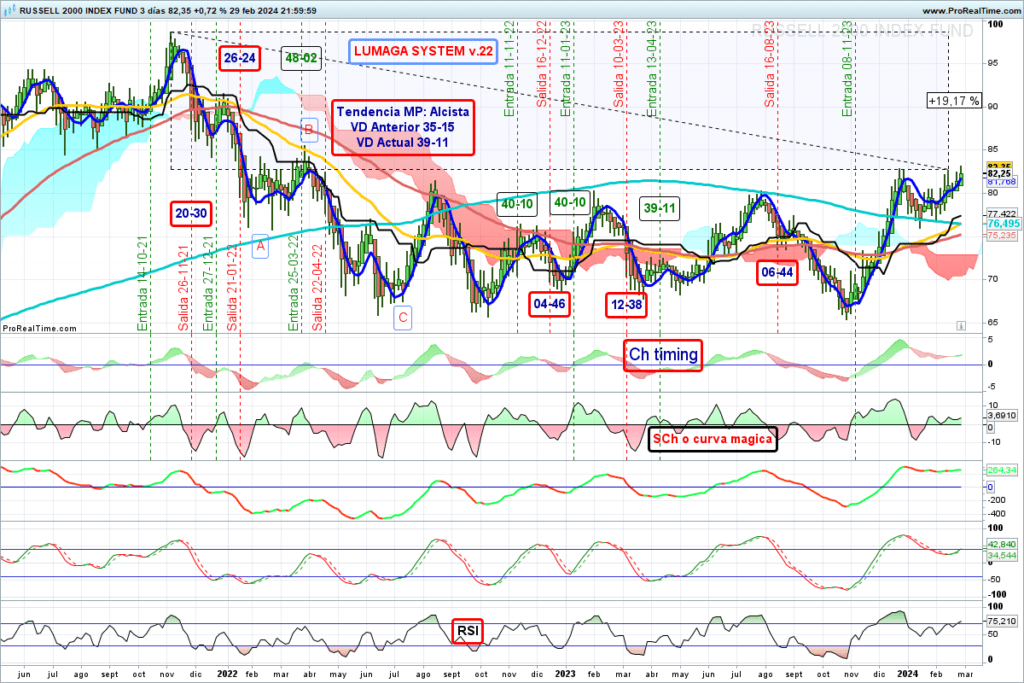

Este es el grafico del Russell 2000 al cierre de hoy jueves 29.02.24, donde se ve claramente que tras llegar a finales del 2023 a una zona de fuertes resistencias, donde estaban los máximos del canal lateral que viene marcando desde principios de abril del 2022, ha hecho un receso de mas de 2 meses y en estos momentos el salto del máximo relativo anterior está perfectamente al alcance de la mano. Además, el grafico va acompañado de 5 chivas que solemos utilizar y que todos ellos están positivos, en un inicio incipiente de mejoría.

Pero mojándonos en una predicción, que no debemos hacer, se ve que, por encima, hay una subida del 20% esperando a las medianas empresas americanas, lo que no quiere decir que se coma la subida de un solo atracón, pero es que técnicamente por encima tiene todo el camino libre.

Se supone que, si la inflación queda bajo control y bajan los tipos de interés, a todas las rezagadas en la medida en que les baja la carga financiera, les irá llegando su mejoría en los balances y cuenta de resultados, y también querrán subir.

Mojándonos un poco más, podemos predecir (lo cual significa que nos equivocaremos) que un comportamiento normal es que antes de la subida de las empresas descolgadas, se produzca una corrección, de dos dígitos, que, seguro que nos obligará a traspasar a fondos monetarios, y que con posterioridad las empresas que ya han subido queden algo más rezagadas y cedan el testigo a las actualmente rezagadas (medianas y pequeñas). Entendemos que sería lo mas sano para los mercados, pero los mercados son soberanos y hacen lo que quieren y no se equivocan nunca, los que se equivocan son los que invierten por corazonadas, defendiendo un valor, como si estuviera defendiendo al equipo de futbol de toda su vida.

4.-Cumplimos 7 años y haremos la primera comunión:

En mis tiempos de juventud, a los 7 años los niños hacíamos la primera comunión, porque se entendía que habíamos llegado a un nivel de responsabilidad y madurez suficiente como para distinguir el bien del mal.

Y, fue en Semana Santa del año 2017, cuando abrimos al público, aunque ya teníamos mucho difundido públicamente (desde mitad del 2015) tanto en artículos, como en señales de entradas y salidas de tendencias, que publicábamos abiertamente en los diferentes medios donde escribíamos. Nuestros hitos los tenemos publicados y han sido todos o casi todos, menos en los laterales, donde el molino se queda que no muele, pero ni nuestro molino, ni el del vecino de arriba o de enfrente.

Alguno de esos hitos ha sido: Triunfo de Trump y entrada el puente de la Constitución del 2016 y salida 29 de junio del 2017.

Salida en el verano del 2018 y entrada en enero del 2019.

Salida en mayo del 2019, cogiendo toda la subida desde enero.

Salida en febrero del 2020 y entrada a mitad de abril del 2020, en plena pandemia.

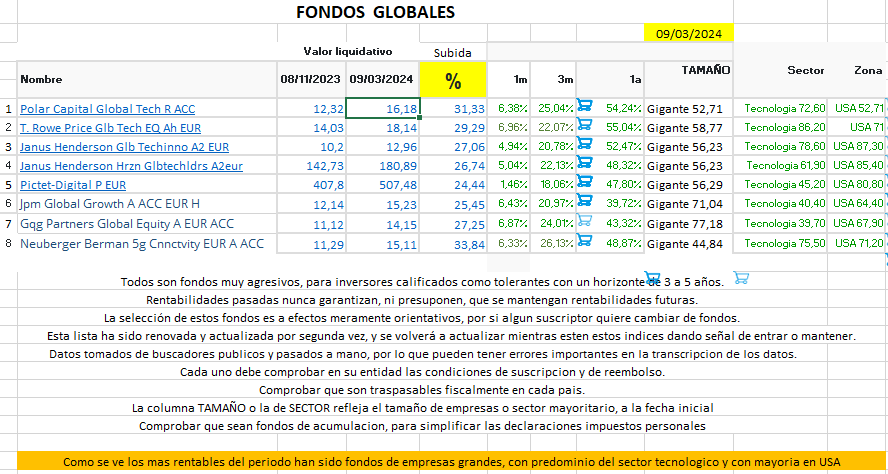

La última entrada ha sido el 08.11.2023 y llevamos más de 3 meses y medios dentro, en el momento de escribir este artículo y siempre esperando la salida, con alguno de los fondos analizados con subidas que superan el 25%.

5.-Promoción del 7º cumpleaños:

Siempre hemos puesto una promoción para pasar a Premium a un precio ventajoso y esta vez también. La tenemos explicada en nuestro Blog, para el que se interese, donde anunciamos que después de Semana Santa subiremos precios entre un 20% y un 50% según tipo de suscripción, pero para los suscriptores actuales los mantendremos los precios viejos por un año.

La promoción solo está limitada a las 50 primeras suscripciones y como fecha tope hasta el 30 de marzo, aunque se cubrirán antes de esa fecha.

Os pongo otra foto de molinos manchegos, pues ha habido varios suscriptores, principalmente de fuera de España que nos lo han pedido.

Nuestro lema sigue siendo: Las Bolsas son impredecibles, pero no son anárquicas.