Introducción:

En este articulo, todavía incompleto, seguiremos metiendo mas contenido hasta explicar la estrategía entera, que se acompañará de un webinario donde en vivo y de forma resumida aclararemos todo lo que haga falta. Empezamos:

Definición de la estrategia:

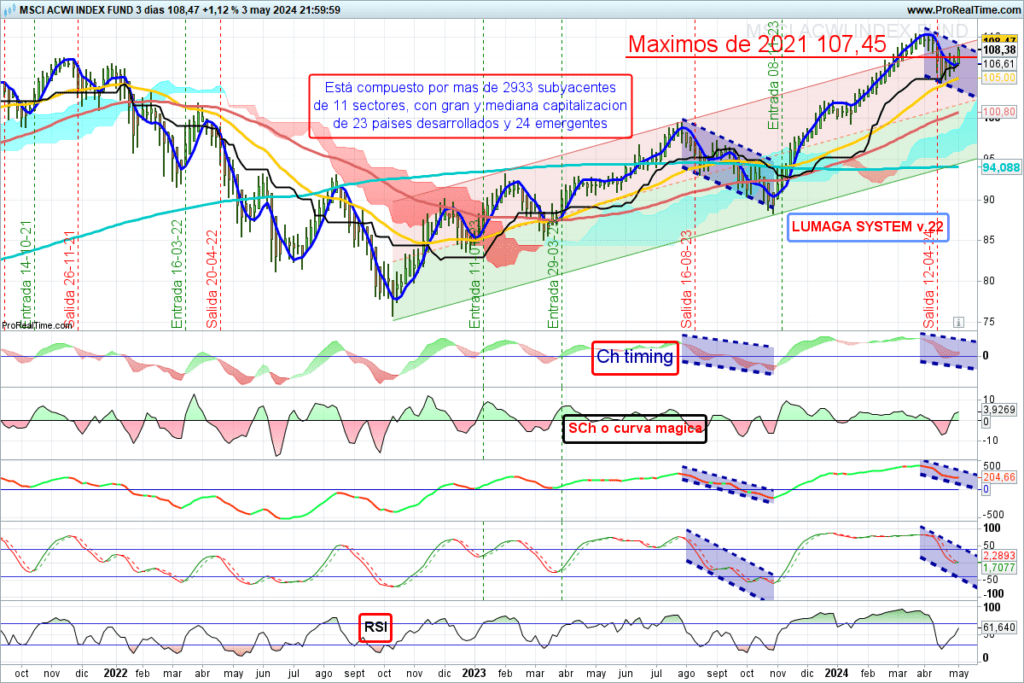

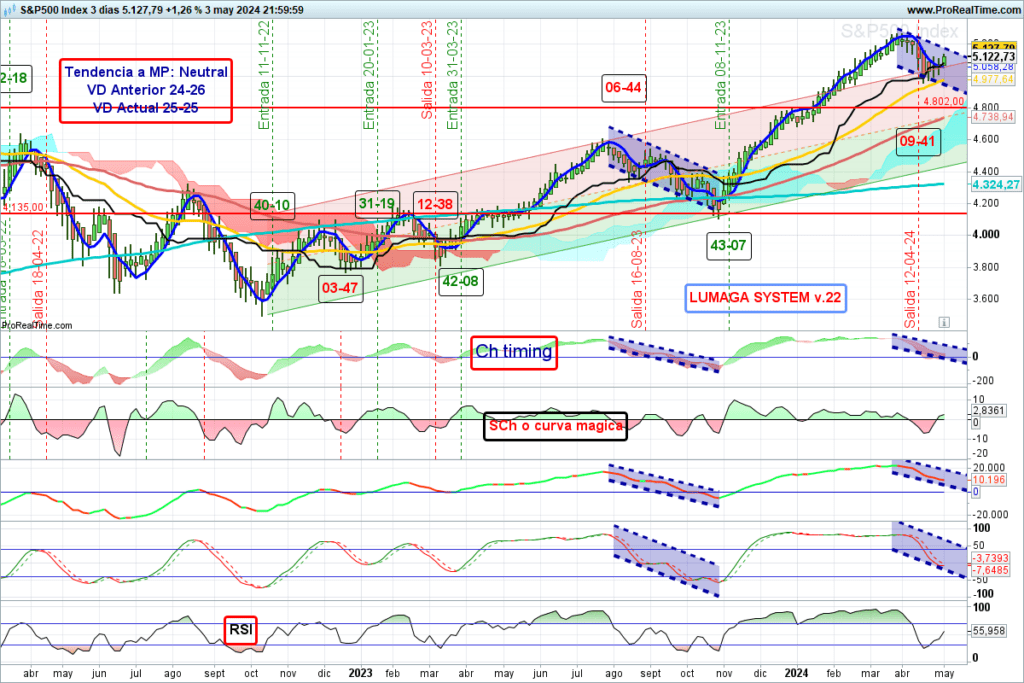

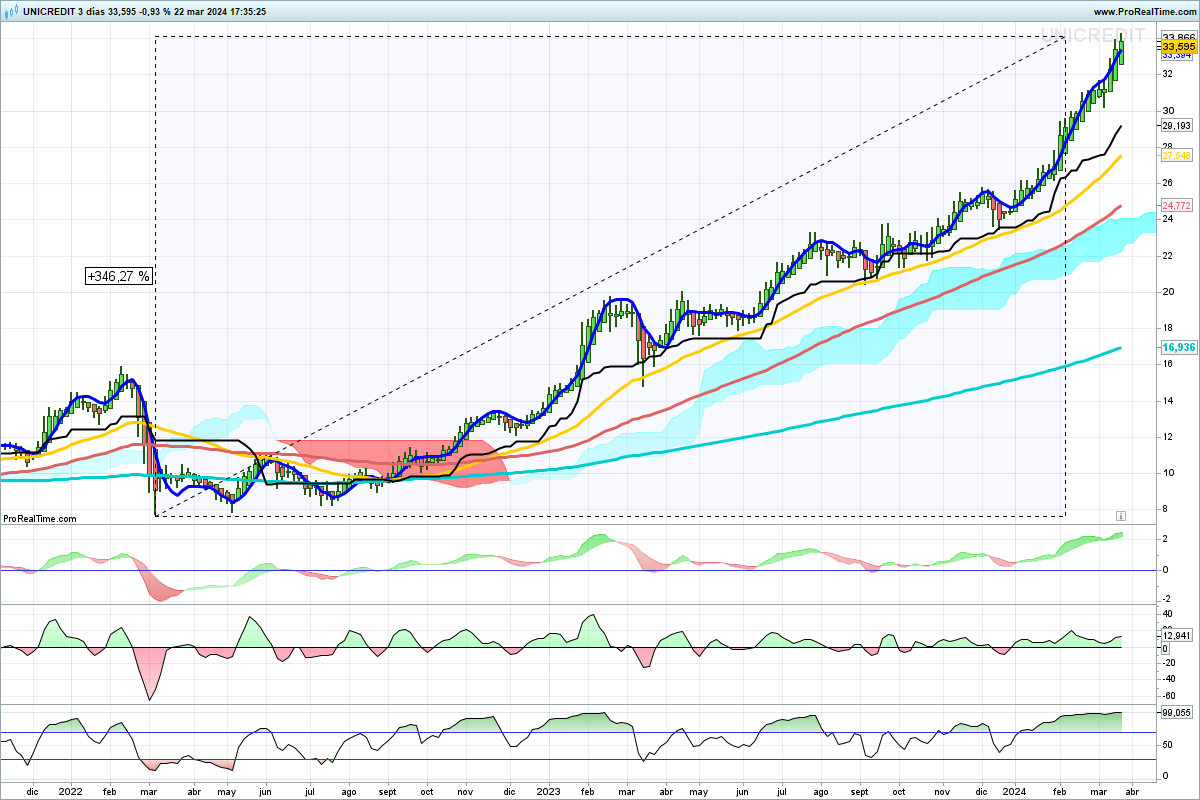

Mediante la estrategia Wulcano vamos a llevar el seguimiento de varios ETF sobre índices muy apalancados, como pueden ser el QQQ3, 3DEL, 3EUL o 3USL, junto con otros sin apalancamiento como puede ser el UST, SPX, ECOM, ACWE y D5BM. En ningún caso sobrepasaremos el seguimiento de 10 ETF.

ETF de mucho riesgo:

Por el elevado grado de apalancamiento, y aunque mas adelante lo expliquemos en detalle, ya avisamos que son inversiones muy arriesgadas, solo aptas para inversores agresivos, debidamente clasificados y formados, y solo para llevar una pequeña parte del montante dedicado a inversiones.

Nuestra experiencia:

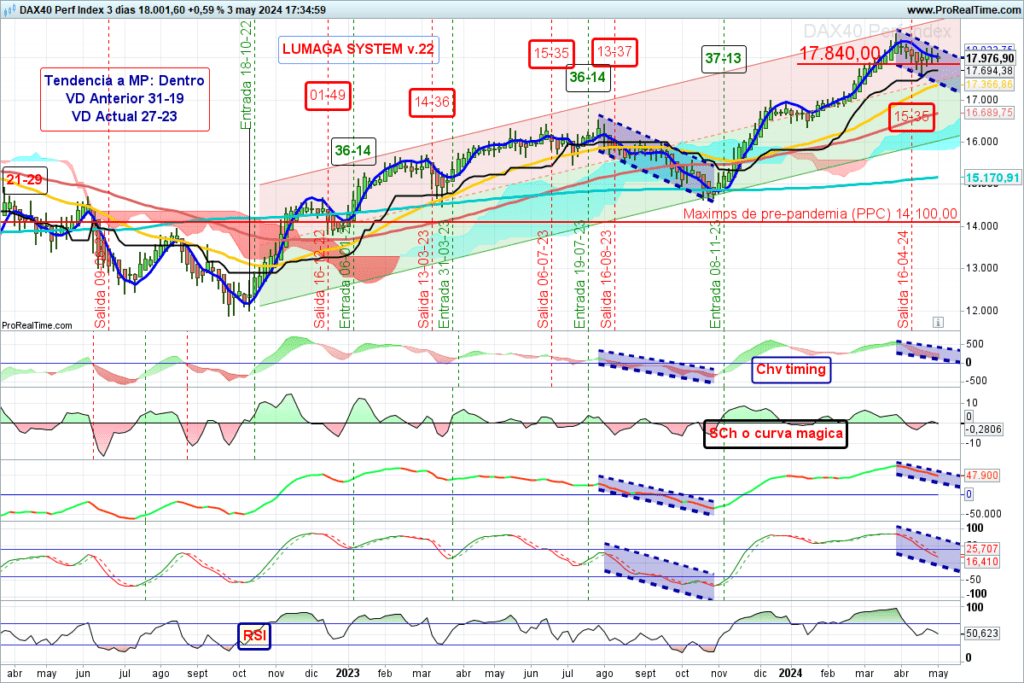

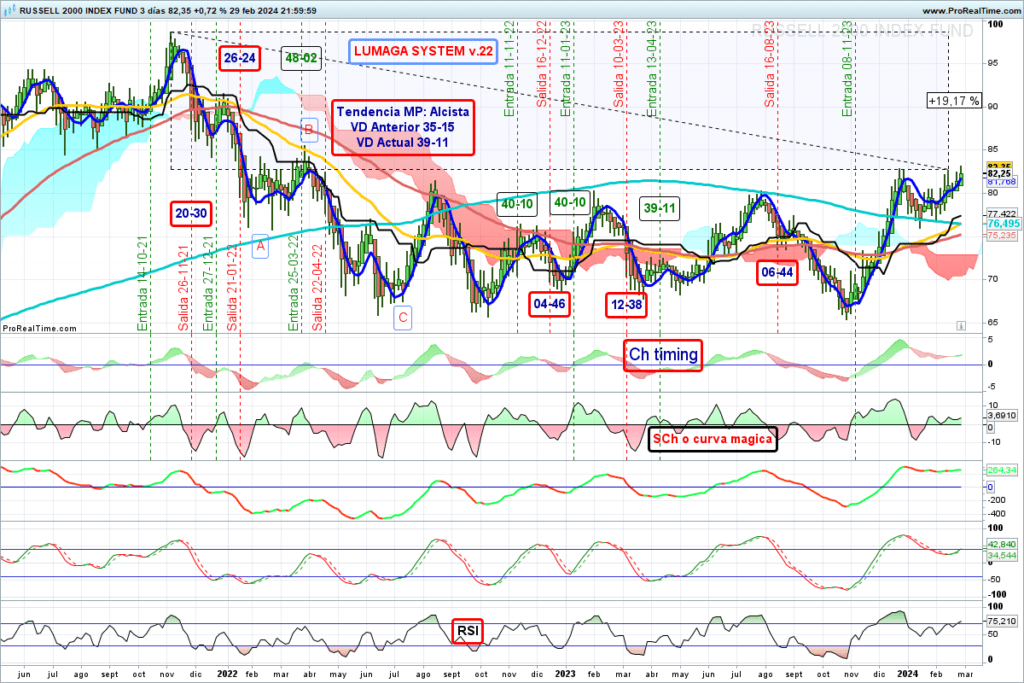

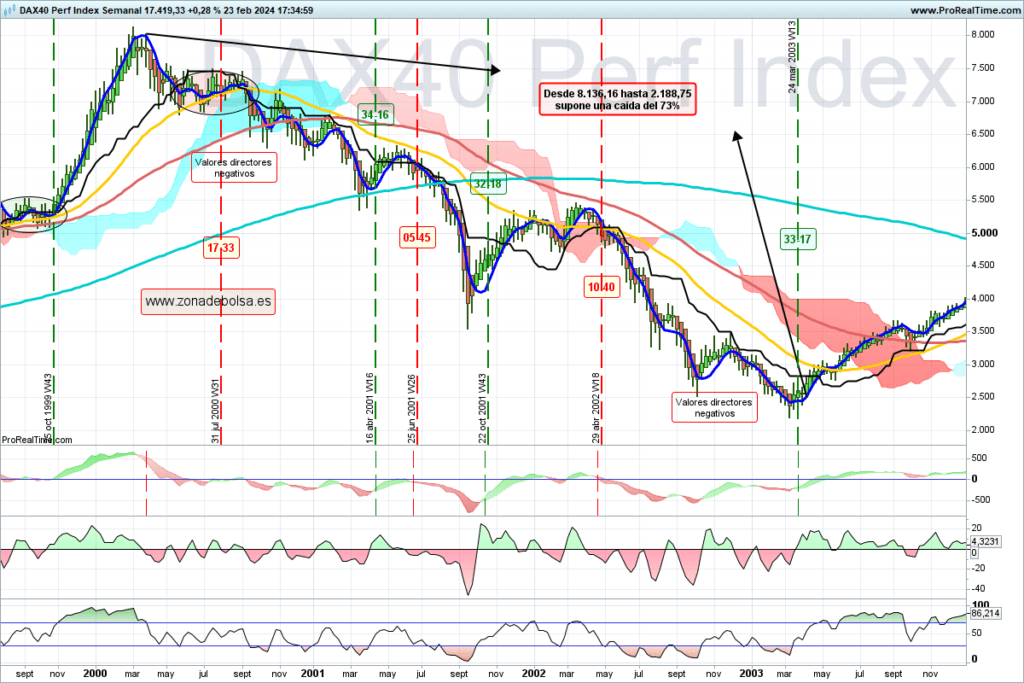

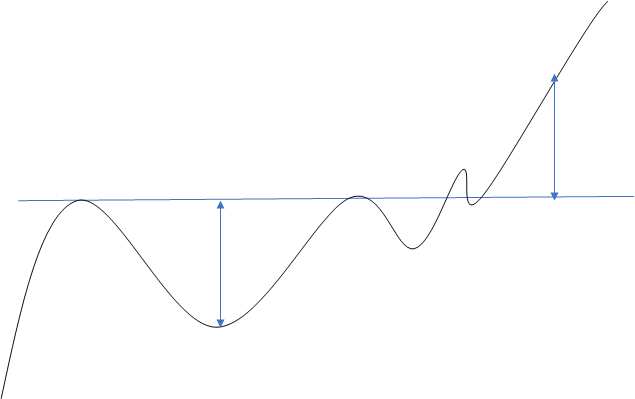

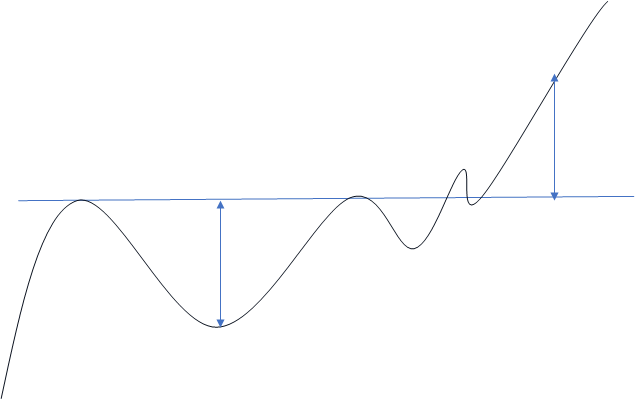

En abril del 2024, hemos cumplido 7 años que publicamos artículos sobre inversiones y de actualidad en nuestra página Web, para lectores en general y que venimos actualizando los múltiples índices que seguimos, así como avisando de los cambios de tendencias que detectamos con nuestro sistema denominado el LUMAGA SYSTEM.

Como por suerte y por desgracia, en la actualidad, con las publicaciones en las paginas web, nos leen desde cualquier sitio del mundo, no podemos dejar lo que queremos hacer sin mas precauciones, porque puede haber alguien que nos lea, piense que todo el monte es orégano y se ponga a invertir mas de lo que le permiten sus conocimientos y su aversión al riesgo y a consecuencia de lo cual tenga perdidas que no pueda asumir.

Lo anterior nos lleva a poner lo mas clara posible toda la estrategia, así como a ofrecer las máximas explicaciones de en qué va a consistir la estrategia a desarrollar, y a hacer hincapié en todos los inconvenientes de los ETF.

A titulo de resumen:

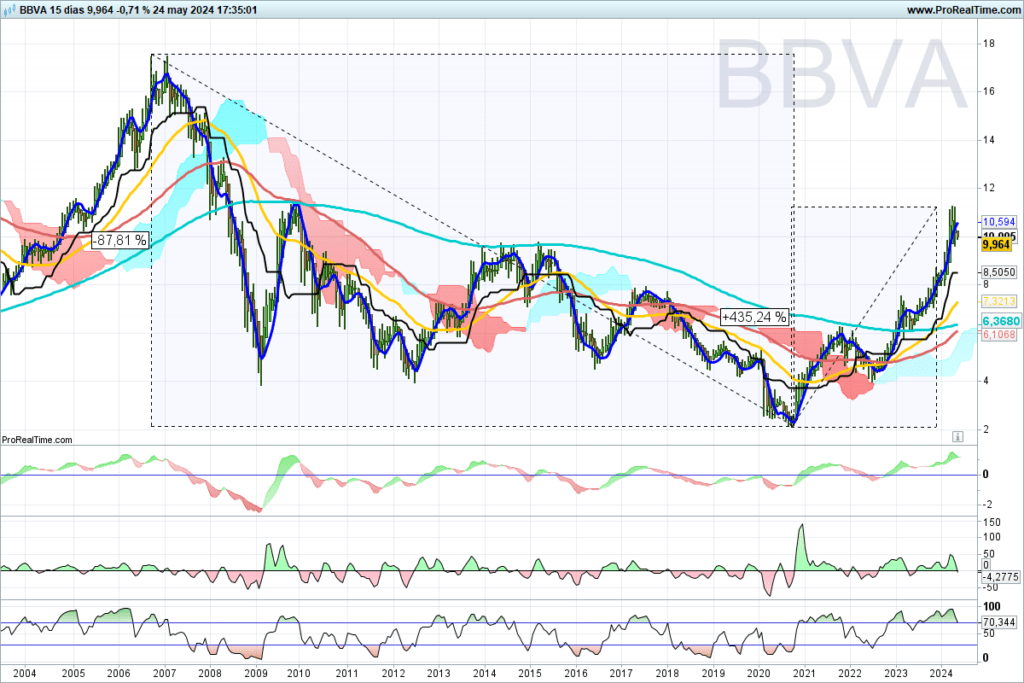

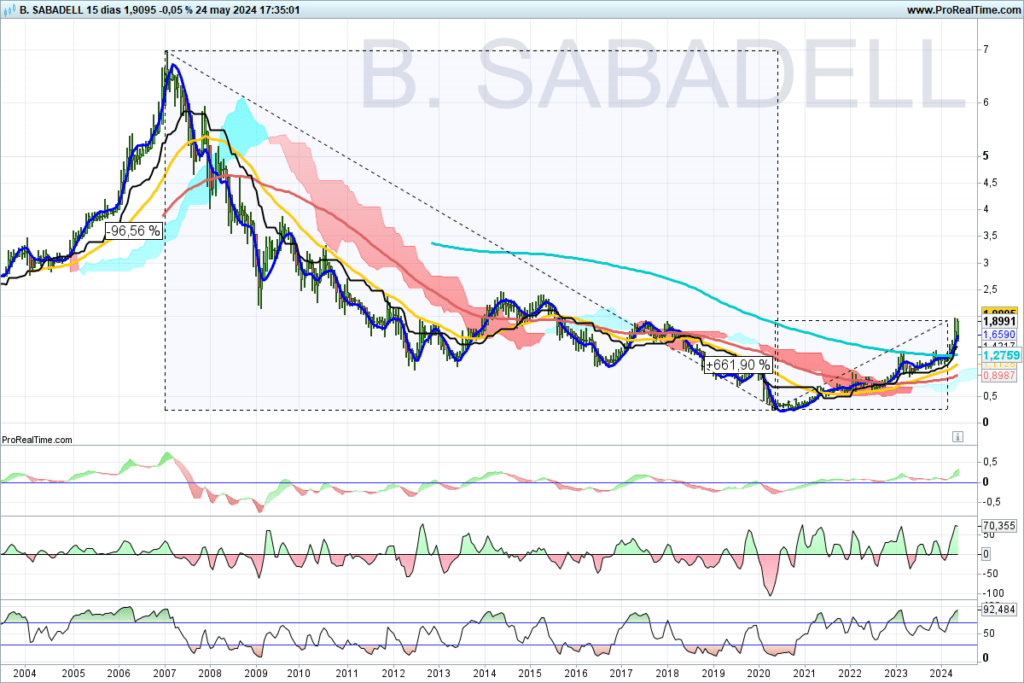

Suponemos que Iniciamos las entradas y salidas despues de las caidas de febrero-marzo del 2020, donde al dar señal de entrada, nuestro sistema de detección de cambio de tendnecias, denominado Lumaga System, suponemos que invertimos (virtualmente) 10.000 euros, y seguimos la evolucion del grafico tomando periodos de 1 días, de 2 días, de 3 dias y de una semana, y los teoricos números serian los siguientes:

Para el ETF 3USL:

- Entrada el día 26-03-2020 en periodos de 1 días, se producirian 24 entradas y los 10.000 euros iniciales se podrían haber convertido en 340.000 euros.

- Entrada el día 03-04-2020 en periodos de 2 días, se producirian 13 entradas y los 10.000 euros iniciales se podrían haber convertido en 261.000 euros.

- Entrada el día 08-04-2020 en periodos de 3 días, se producirian 8 entradas y los 10.000 euros iniciales se podrían haber convertido en 147.000 euros.

- Entrada el día 27-04-2020 en periodos de 1 semana, se producirian 6 entradas y los 10.000 euros iniciales se podrían haber convertido en 89.000 euros.

2024-06-23 3USL desde febrero 2020

Por otro lado, solo graficamente se ve que desde minimos de marzo del 2020, hasta maximos de diciembre del 2021 se produce una subida del +912%, para a continuación bajar un -66%, en los minimos de septiembre del 2022. A continuación hay una recuperación del +192% hasta la situación actual.

Para el ETF 3EUL:

- Entrada el día 24-03-2020 en periodos de 1 días, se producirian 18 entradas y los 10.000 euros iniciales se podrían haber convertido en 326.000 euros.

- Entrada el día 15-04-2020 en periodos de 3 días, se producirian 8 entradas y los 10.000 euros iniciales se podrían haber convertido en 71.500 euros.

- Entrada el día 27-04-2020 en periodos de 1 semana, se producirian 6 entradas y los 10.000 euros iniciales se podrían haber convertido en 74.800 euros.

2024-06-23 3EUL desde febrero 2020

Por otro lado, solo graficamente se ve que desde minimos de marzo del 2020, hasta maximos de diciembre del 2021 se produce una subida del +515.71%, para a continuación bajar un -63%, en los minimos de septiembre del 2022. A continuación hay una recuperación del +247% hasta la situación actual.

Para el ETF 3DEL:

- Entrada el día 06-04-2020 en periodos de 1 días, se producirian 24 entradas y los 10.000 euros iniciales se podrían haber convertido en 236.000 euros.

- Entrada el día 28-04-2020 en periodos de 3 días, se producirian 8 entradas y los 10.000 euros iniciales se podrían haber convertido en 61.400 euros.

- Entrada el día 20-04-2020 en periodos de 1 semana, se producirian 7 entradas y los 10.000 euros iniciales se podrían haber convertido en 70.140 euros.

2024-06-23 3DEL desde febrero 2020

Por otro lado, solo graficamente se ve que desde minimos de marzo del 2020, hasta maximos de diciembre del 2021 se produce una subida del +487%, para a continuación bajar un -68%, en los minimos de septiembre del 2022. A continuación hay una recuperación del +225% hasta la situación actual.

Advertencias y aclaraciones:

Como no todo el monte es oregano, como se dice en los pueblos, tras estos calculos tan provocadores vendran muchas advertencias y aclaraciones, por lo que seguiremos en los próximos días ampliando este tema.