Introduccion

En los varios años que llevamos publicando artículos de inversión y de opinión en público, hemos explicado todo lo relacionado con nuestro sistema, tanto en artículos, como en videos y en webinarios, todo lo relacionado con el sistema LUMAGA SYSTEM, nuestras formas de comunicarlo, así como las estrategias a seguir, tanto con nuestro sistema como con la operativa de las inversiones en general.

Nuestra idea es que quien siga esta GUIA RAPIDA DEL SISTEMA aprenda lo más fundamental de nuestro sistema, así como de la forma de entender las inversiones, sin necesidad de tener que leer todo lo publicado, que es mucho y bueno. Por lo que sin más preámbulos explicamos la GUIA.

Si estás leyendo esta GUIA y no te has suscrito como BASICO, que es gratuito, debes suscribirte ahora para poder encontrar con más facilidad todos los documentos que iremos describiendo, con lo que aprenderás todo sobre nosotros en poco más de 1 hora.

La inscripción no te llevará más de 2 minutos.

Entra en: www.zonadebolsa.es

EL LUMAGA SYSTEM

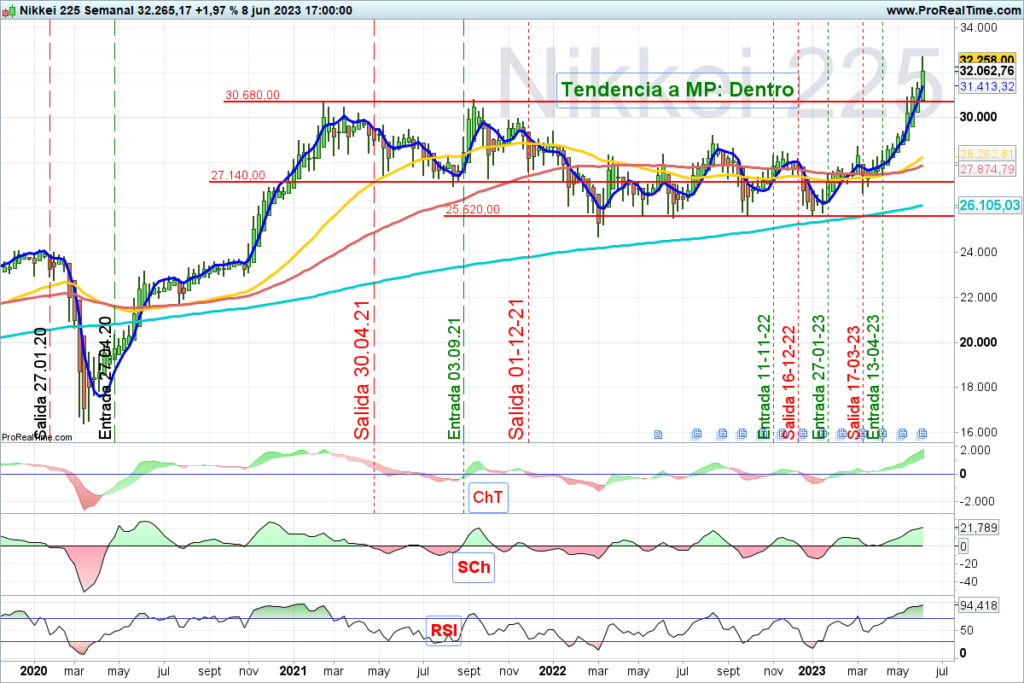

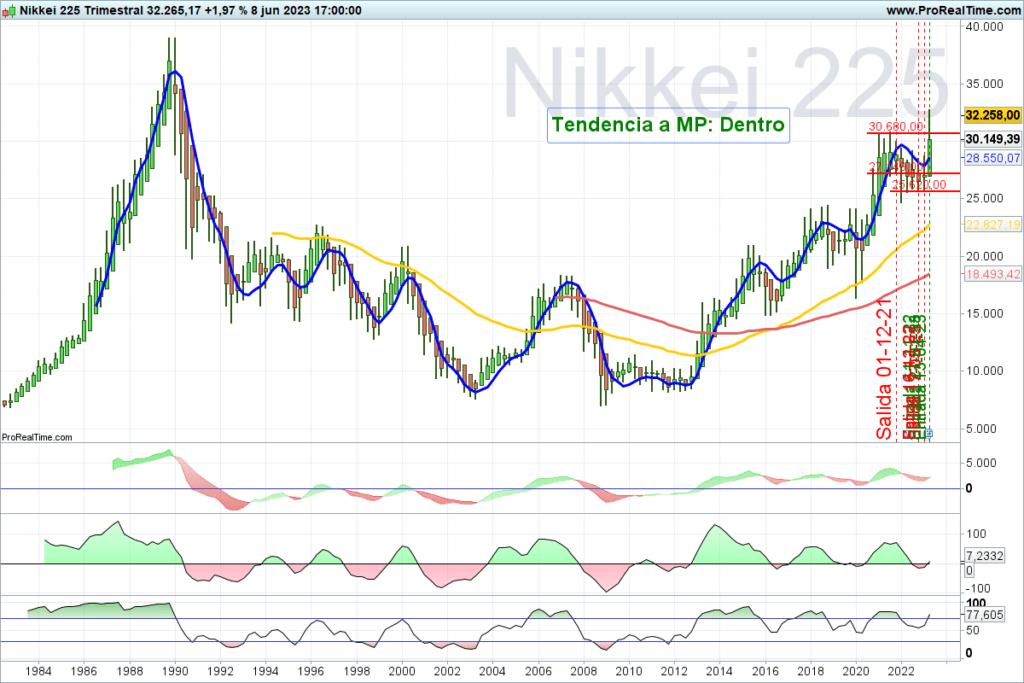

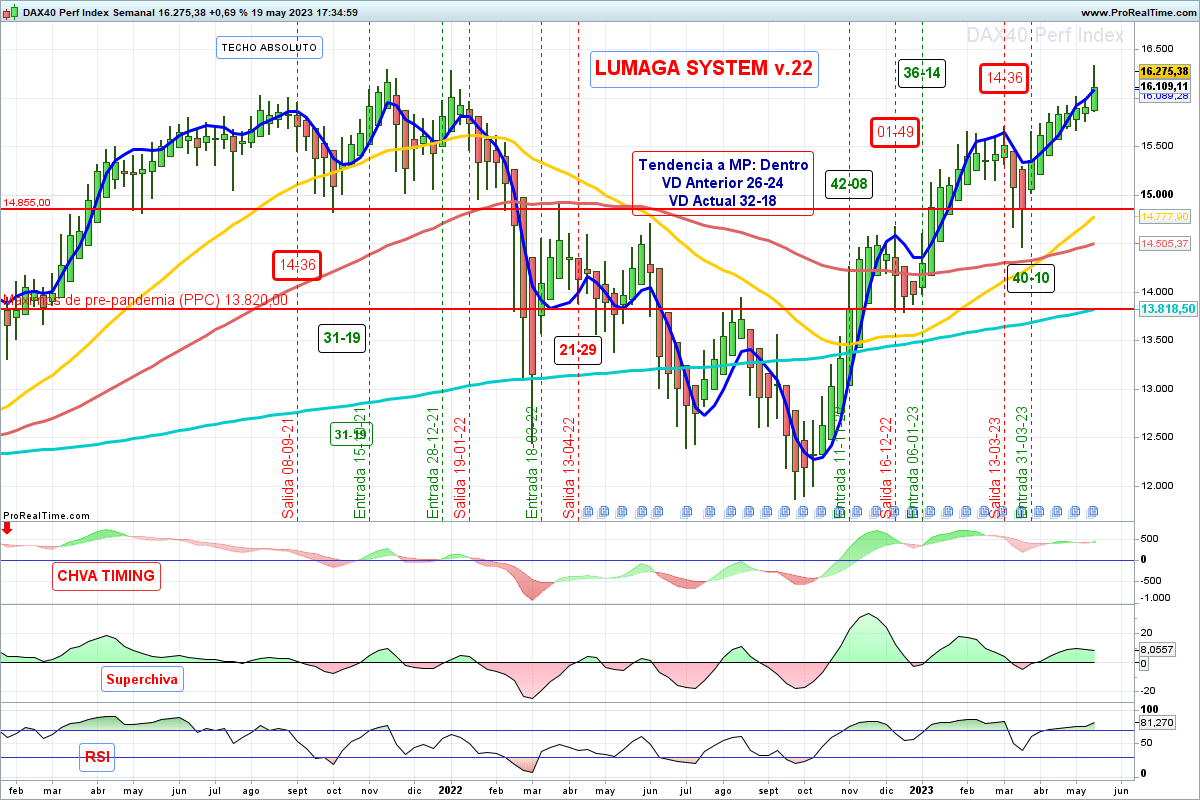

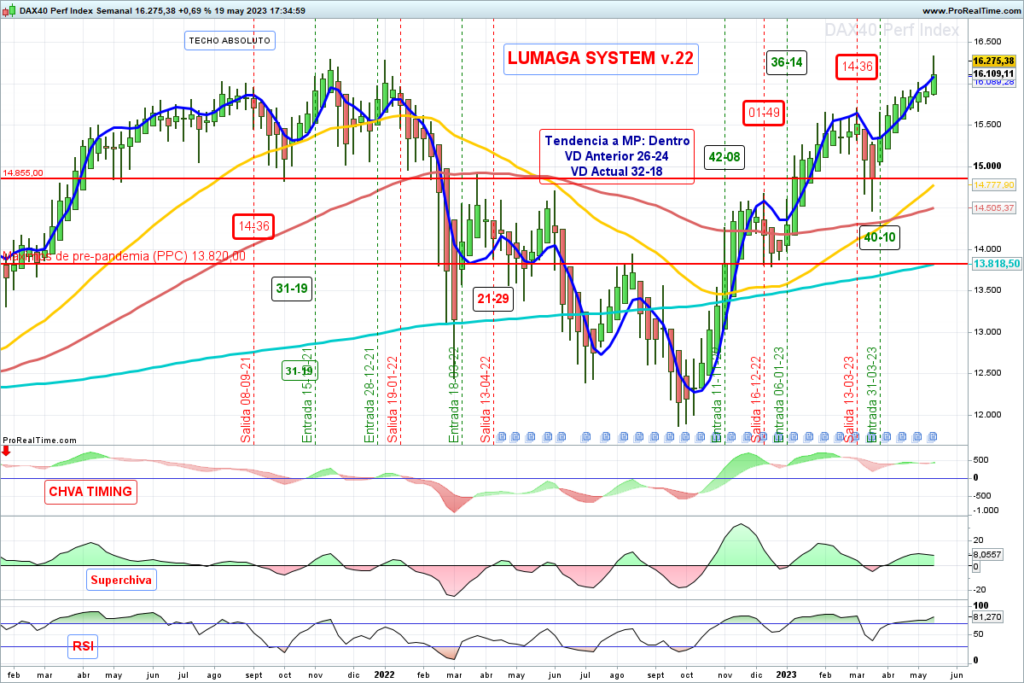

El LUMAGA SYSTEM es un sistema de detección de cambios de tendencias, basado en la observación y constatación de que antes de los cambios de tendencias duraderos hay ciertos comportamientos, que podemos detectar a través de la observación de ciertos indicadores, comportamientos que se repiten, y que una vez producido estos cambios la permanencia de la tendencia dura, en la mayoría de las veces, varias semanas.

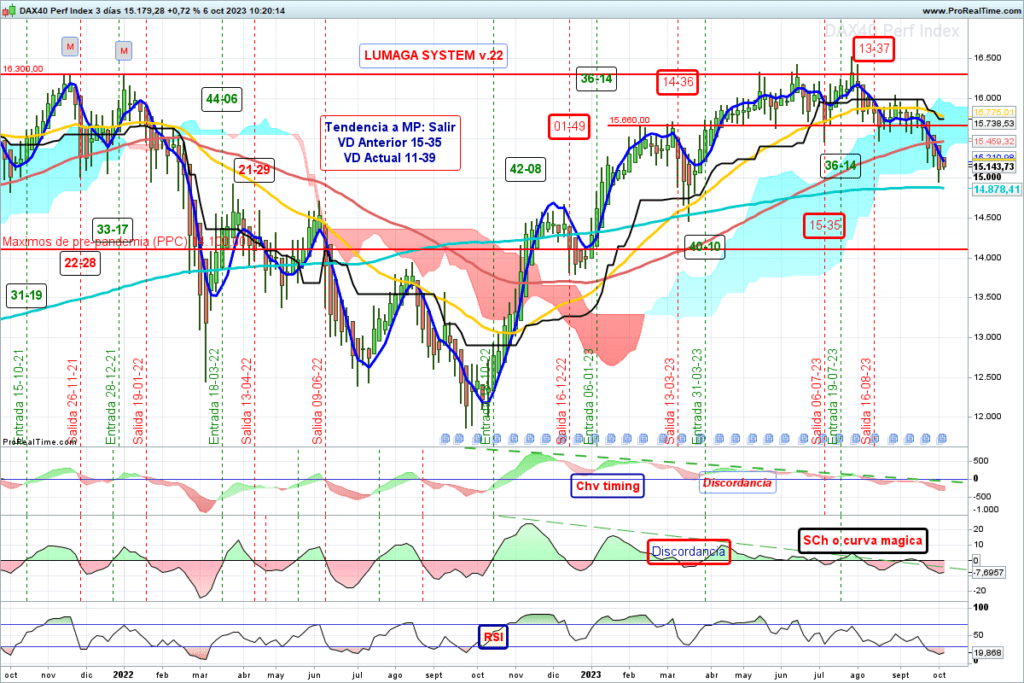

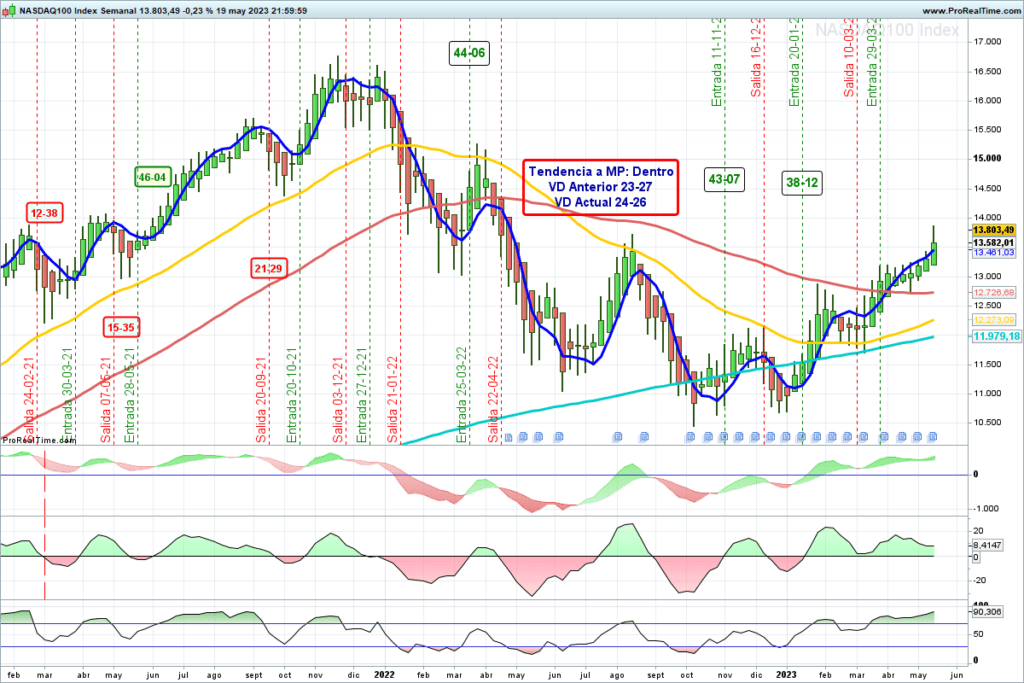

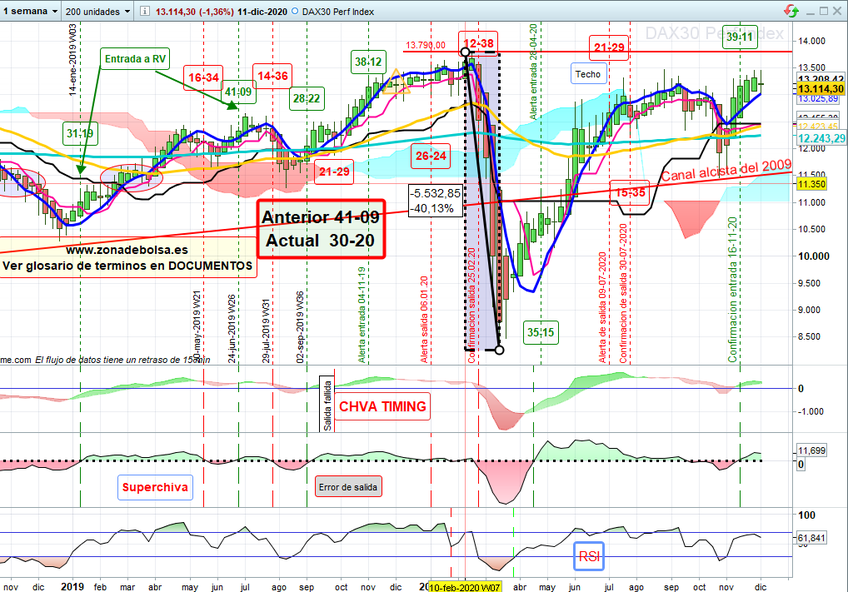

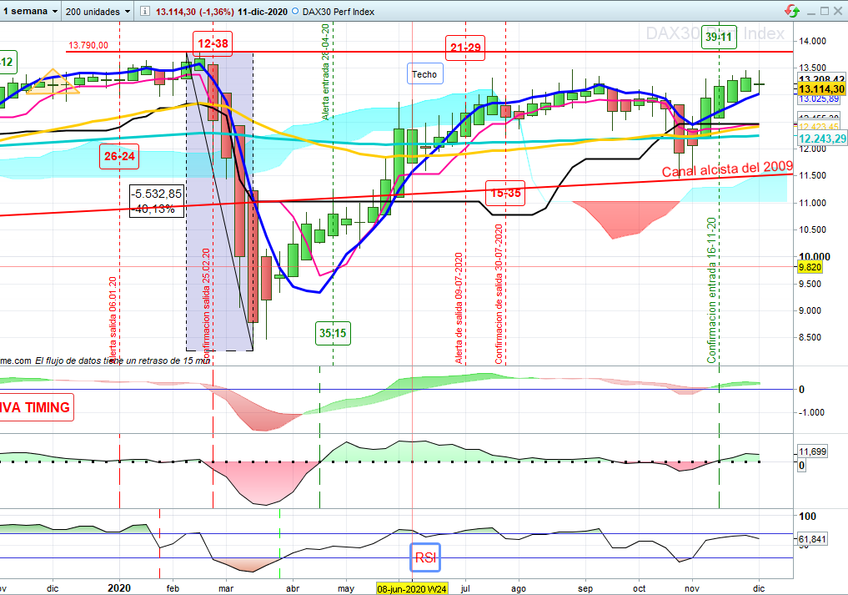

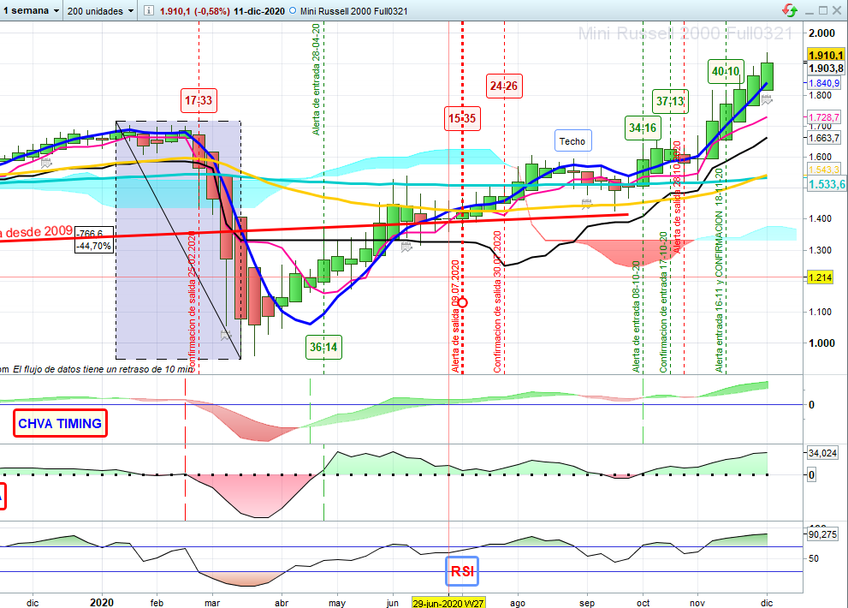

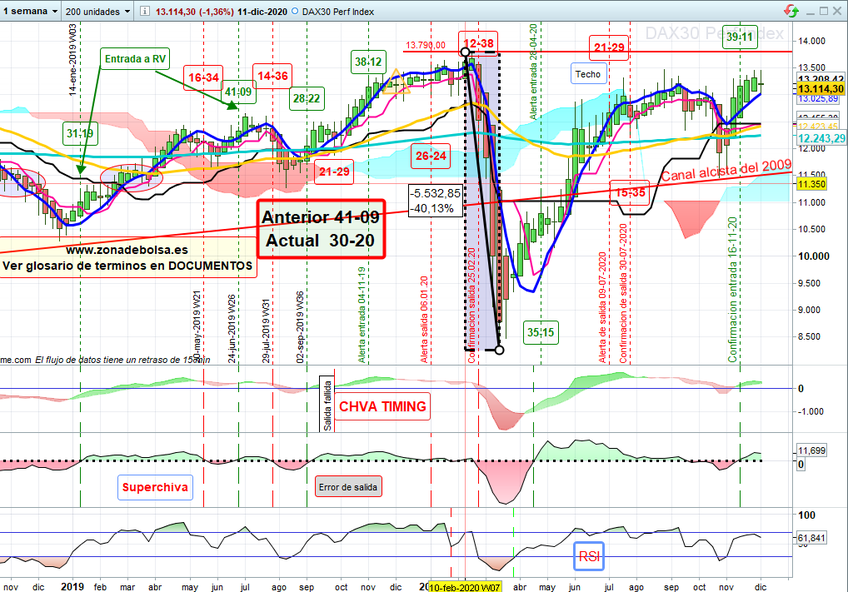

Los indicadores que hemos observado que cambian al unísono, para arriba o para abajo, según sea el cambio, los hemos agrupado en 4 pautas, que explicamos brevemente a continuación, sobre el grafico del DAX 30.

Las 4 pautas son las siguientes:

- LAS VELAS: Son velas japonesas Heikin Ashi, que nuestro sistema pinta de verde o de rojo según el movimiento sea alcista o bajista. Tienen la particularidad de que se forman con las cotizaciones del período actual y con ciertos datos del período anterior. Para más detalle, os remito a las diapositivas de uno de los webinarios que hemos realizado.

- LAS SOGAS: Son dos líneas muy pegadas a las cotizaciones. Una de ellas, la soga azul es una media móvil de 15 períodos, y la línea fresa es el tenkan del ichimoku. La soga azul creciente la tomamos para entrar y la soga azul decreciente nos da señal de salida. El ichimoku es un indicador que a su vez reúne a varios indicadores que puedes conocer entrando en YouTube donde existen múltiples videos que explican su funcionamiento.

- LOS CHVAS ó CHIVAS: Son 3 indicadores fabricados a base de diferentes medias móviles cuyos cruces y cambios de color nos dan los puntos de cambios de las tendencias. Sus fórmulas han sido diseñadas y ajustadas para que al cambio de dirección y color nos den los puntos de entrada o salida. Usamos el ADVANCED o chiva avanzado que suele ir adelantado a los cambios. El TIMING que normalmente suele indicar el punto casi exacto de entrar o salir y el CONFIRMING que normalmente unos períodos más tardes nos confirma el cambio. Últimamente hemos incorporado el SUPERCHIVA o curva mágica que es básicamente un hibrido de los anteriores.

- LOS VALORES DIRECTORES: Son 50 valores de los diferentes mercados relacionados con cada uno de los índices que analizamos, que buscamos por su diversificación en tamaño, sectores, zonas geográficas y buscando que marquen mucha tendencia en su evolución. Los encerramos en una cajita y los ponemos sobe las líneas de entradas o de salidas, por ejemplo (15-35) significaría que hay 15 valores positivos y 35 negativos. Según que sean muy mayoritariamente positivos o negativos, nos indica que debemos entrar o salir.

NUESTRO LEMA

Llevamos años repitiendo nuestro lema, que en el mundo de la inversión en FIM ya es muy conocido y es:

Las Bolsas son impredecibles, pero no son anárquicas.

En el enlace que os dejo a continuación puedes ver un artículo, donde explicamos nuestro pensamiento sobre el comportamiento de las Bolsas

https://www.zonadebolsa.es/las-manos-fuertes-juegan-con-las-manos-debiles

Todos los intentos de predecir los comportamientos de las Bolsas son infructuosos, porque la Bolsa no se deja predecir y de ahí su alta rentabilidad. Si fuera predecible cualquiera podría llegar con un cierto capital y saber cuánto va a sacar dentro de 1 o 5 años, y ese caso no se da. Si te crees que es predecible puedes leer el artículo de más abajo, donde describíamos la cuenta a toro pasado, donde en un artículo con mucha ironía, tuvo muchísimas lecturas, pero no conocemos ningún banco que nos haya copiado la idea.

https://www.zonadebolsa.es/la-cuenta-de-inversion-a-toro-pasado-para-inversores-conservadores

Ahora bien, el comportamiento de las Bolsas no es anárquico, pues cuando se ha estudiado su comportamiento durante 40 años, como es nuestro caso, vemos que hay muchos comportamientos repetitivos y ese estudio es lo que permite diseñar un sistema de detección de cambios de tendencias, que no de predicción. En nuestros artículos y webinarios explicamos que no es lo mismo detectar, que predecir.

Ejemplo: Ponemos un sistema contra robos en nuestras oficinas y lo que nos va a hacer es detectar que alguien ha entrado sin deber o sin desconectar la alarma, pero no predice cuando alguien va a entrar a robar o cuando se nos va a olvidar quitar la alarma.

En base a todo lo anterior, la pretensión de nuestro sistema de detección de cambios de tendencias, bautizado como LUMAGA SYSTEM, es encontrar los puntos cumbres para salir de RV lo antes posible y volver a detectar los puntos valle para volver a entrar lo antes posible. De FIM de RV a FIM monetarios y así sucesivamente, aprovechando que no hay que tributar por las ganancias patrimoniales en los traspasos de fondos en el Impuesto sobre la Renta español.

Algunos de nuestros últimos hitos son:

- En las caídas de agosto del 2015, llevábamos una semana fuera de RV y no cogimos esa bajada.

- El puente de la Constitución del 2016 le aprovechamos para entrar en RV y nos mantuvimos hasta el 29 de junio del 2017, cogiendo toda la subida del efecto Trump.

- En junio del 2018 nos salimos de RV europea y en la primera semana de octubre de RV americana, evitando la bajada del otoño inverno que llegó hasta Nochebuena de ese año.

- Volvimos a RV en la primera quincena de enero del 2019, donde nos mantuvimos hasta mayo de ese año.

- En la caida de la pandemia, nos salimos el 25 de febrero del 2020, evitando el despeñamiento de febrero y marzo, que en algunos índices superó una caída del 40%, y volvimos el 28 de abril, de donde hemos salido entre julio y principios de septiembre.

- Y así, con 4 ó 5 entre entradas y salidas al año, venimos sacando una rentabilidad muy superior a la Renta Fija.

Todas las entradas y salidas están señaladas en nuestros gráficos, actualizados y publicados a lo largo de los años.

SEÑALES DE ENTRADAS Y DE SALIDAS

Una vez presentadas las 4 pautas principales que seguimos, veamos su funcionamiento:

ENTRAR

| PAUTA |

COLOR O PROPORCION |

| VELAS |

Verdes |

| SOGAS |

Crecientes |

| CHIVA timing |

Creciente |

| VD (Valores Directores) |

Mayoritariamente positivos |

Por el contrario:

SALIR

| PAUTA |

COLOR O PROPORCION |

| VELAS |

Rojas |

| SOGAS |

Decrecientes |

| CHIVA timing |

Decreciente |

| VD (Valores Directores) |

Mayoritariamente negativos |

Normalmente tomamos períodos SEMANALES, que son muy útiles para operar con Fondos de Inversión Mobiliaria o Planes de Pensiones, aunque para acelerar las entradas y salidas hemos bajado a periodos de 3 sesiones.

Si es el momento de entrar en FONDOS DE INVERSION MOBILIARIA correlacionados al DAX 30 ó 40, entramos en su gráfico y marcamos una línea vertical de puntos verde. Por el contrario, si es momento de salir marcamos una línea vertical de puntos roja.

Para ver por qué entramos y salimos de los fondos, puedes leer dos artículos sobre la estrategia beligerante y la estrategia durmiente. Estos son los enlaces:

https://www.zonadebolsa.es/estrategia-durmiente-vs-estrategia-beligerante-en-los-fim-i

https://www.zonadebolsa.es/estrategia-durmiente-vs-estrategia-beligerante-en-los-fim-y-ii

Nuestro sistema le encuentras detallado en este enlace:

https://www.zonadebolsa.es/nuestro-sistema-lumaga-system

https://www.zonadebolsa.es/lumaga-system-en-la-crisis-subprime

LA OPERATIVA CON LOS FONDOS DE INVERSION

Los fondos de inversión mobiliaria como los planes de pensiones, son instrumentos de inversión que diversifican la inversión, no compran un solo valor, sino que por ley están obligados a comprar muchos valores, normalmente más de 40 valores y algunos llegan a 150 valores. Tienen la particularidad de no formar parte del balance del banco gestor, por lo que no están afectados por la hipotética quiebra del banco gestor o depositario.

https://www.zonadebolsa.es/comisiones-de-los-fondos-versus-invirtiendo-como-warren-buffett

https://www.zonadebolsa.es/ventajas-e-inconvenientes-de-los-fim-fondos-de-inversion-mobiliaria

https://www.zonadebolsa.es/los-peligros-de-los-fondos-de-inversion

Todos los grandes bancos españoles tienen sus propias gestoras de fondos, que son gestionados por ellos mismos, pero también comercializan múltiples fondos de otras gestoras, tanto nacionales como internacionales.

Para encontrar los fondos más adecuados en cada ocasión, se pueden usar los buscadores de fondos de las diferentes entidades bancarias, algunos de los buscadores son utilizables sin necesidad de identificarse como clientes de la entidad bancaria, como ocurre con el buscador de Bankinter, Inversis o Morningstar.

Fiscalmente los fondos de inversión, tienen la particularidad de que se pueden traspasar de unos a otros, de acuerdo a ciertas normas reglamentarias sin tener que tributar en el Impuesto sobre la Renta español.

Para un perfil de inversor agresivo parece recomendable la estrategia de ir de fondos de Renta Variable 100% a fondos monetarios también 100%, según explicamos en el artículo sobre este tema.

https://www.zonadebolsa.es/estrategia-100-rv-o-100-fiamm

APLICACIÓN PRÁCTICA DEL LUMAGA SYSTEM A LOS FONDOS

El Lumaga System hace la detección de los cambios de tendencias sobre los principales índices que seguimos, como son el DAX 30, IBEX 35, MDAX 50, STOXX 600, RUSSELL 2000, NASDAQ 100, DJ SHANGHAI, NIKKEY 225, SP 500 Y SPGLOBAL 1200, pero por usar periodos semanales, no está pensado para comprar o vender estos índices o sus futuros o derivados, sino para aplicar esos cambios de tendencias a fondos de inversión o planes de pensiones correlacionados a esos índices.

Veamos unos ejemplos:

Lo importante a destacar, es que siguiendo un indice general, podemos salir en las grandes caídas y consolidar los beneficios que tengamos y pasar a fondo monetario sin peaje fiscal, al menos en España y otros países europeos, hasta que la situación cambia y volvemos de monetario a Renta Variable y así sucesivamente.

ESTRATEGIA 100% RENTA VARIABLE O 100% FIAMM (fondos monetarios)

Mi punto de partida es que los intereses de la deuda, a día hoy en el 2021 es 0, cuando no negativa, situación muy diferente a hace muy pocos años en que había deuda pública al 5%, e incluso bastante más alta y lo mismo deuda de las primeras empresas de todos los países importantes. Veamos dos situaciones en el tiempo para aclarar lo anterior.

Situación de hace 10 años: Hace 10 o más años, cuando D. Juan Conservador iba a su entidad de inversión con 100.000 euros y se metía en un fondo mixto, por ejemplo con 30% de RV y 70% de RF que tenía unos gastos de gestión del 1,75%. Simplificando el tema, podíamos imaginar que el fondo cogía 30.000 euros y los invertía en acciones que subían o bajaban, según la situación del mercado en cada momento, y aquí nuestro amigo asumía el riesgo correspondiente, y por los otros 70.000 euros restantes no asumían riesgo o muy poco, y el fondo lo invertía en RF a la que podía sacar pongamos que ese 5% a lo que estaba la deuda.

Luego teníamos asegurados el 5% de 70.000 euros más el beneficio o pérdida de 30.000 euros y a cambio de esto la gestora cobraba, pongamos que el 1,75%, sobre los 30.000 euros que invertía en RV y sobre los 70.000 euros que invertía en RF.

Situación actual: Si actualmente, D. Juan Conservador adquiere el mismo fondo, y en la RV ya sabe que asume el beneficio o pérdida de 30.000 euros, pero los 70.000 euros que van a Renta Fija es imposible que el fondo encuentre rentabilidades del 5%, salvo que se meta en bonos basura y ni así consigue estos rendimientos. Luego en plan optimista pongamos que encuentra deuda corporativa que rinde un 1,50%, pero si los gastos de gestión son del 1,75% como hemos supuesto, no dan ni para cubrir tales gastos fijos propios de la gestión.

Luego creo que la diferencia está manifiestamente clara. Hace 10 años la parte del fondo mixto que iba a RF servía para amortiguar las caídas, pero con algo de retribución, pero en la actualidad no sirve para nada, incluso se paga por no sacar ningún rendimiento, ya sabido desde el momento de la contratación.

Resumiendo, parece más sensato que D. Juan Conservador coja sus 30.000 euros, con los que quiere arriesgar y busque un fondo 100% de RV y los otros 70.000 euros, los deje en una cuenta a la vista, pues estaría asumiendo el mismo riesgo que con un mixto 30-70, pero con menos costes.

Lo que tiene que quedar claro, es que el riesgo se disminuye con medidas de seguridad adecuadas, no solo quedándose en liquidez. Por ejemplo, los limpiadores de las cristaleras de las Torres Petrona, no corren más riesgo a la altura del piso 90, que a la altura del piso 20. El riesgo viene en función del funcionamiento de los arneses que los sujetan o sea de la fiabilidad de los sistemas de seguridad.

Por lo que si nuestra entidad bancaria ante una caída no reacciona, nos da igual tener un mixto 20-80, 50-50 ó 80-20, pues no nos vamos a escapar de las perdidas.

Tenemos dos artículos relacionados con este tema que podéis localizar fácilmente en:

https://www.zonadebolsa.es/estrategia-100-rv-o-100-fiamm

https://www.zonadebolsa.es/la-contradiccion-actual-de-los-fondos-mixtos

LOS ETF

Definición: Los ETFs (Exchange Traded Fund) son fondos de inversión que cotizan en los mercados bursátiles de la misma forma que las acciones.

A diferencia de los fondos de inversión tradicionales, no es necesario esperar al valor liquidativo de cierre para realizar operaciones de compra o venta, ya que pueden contratarse en cualquier momento durante el horario de negociación de mercado y utilizando los mismos tipos de órdenes.

Liquidez: Al ser activos cotizados en mercados secundarios de valores, cotizan diariamente, y tienen especialistas que garantizan la liquidez al comprometerse a estar presentes durante la sesión con una horquilla máxima ajustada y un volumen predeterminado.

Comisiones: Las entidades bancarias aplican las siguientes comisiones:

- Comisiones de compraventa: las habituales de compraventa de la Renta Variable

- Canon de Bolsa

- Comisiones de custodia

- Comisiones por pago de cupón o dividendo

Al igual que un fondo, tienen una comisión de gestión que varía en función del ETF, siendo sensiblemente inferiores a las de un fondo tradicional.

Riesgo y su multiplicación: Al ser un activo cotizado en un mercado de valores, tiene un riesgo elevado, similar al de una acción, aunque al ser un activo diversificado tiene un menor riesgo de concentración.

Los ETFs son fondos que cotizan en Bolsa y por lo tanto no es posible conocer con certeza la rentabilidad que se obtendrá de la inversión. Tanto el precio al que podrán venderse como los dividendos a percibir durante su periodo de tenencia son inciertos.

Pero el riesgo se puede multiplicar porque hay ETF que apuestan por un múltiplo del comportamiento de un índice o por el comportamiento inverso, lo que evidentemente multiplica el riesgo, pudiendo perder toda la inversión o casi toda.

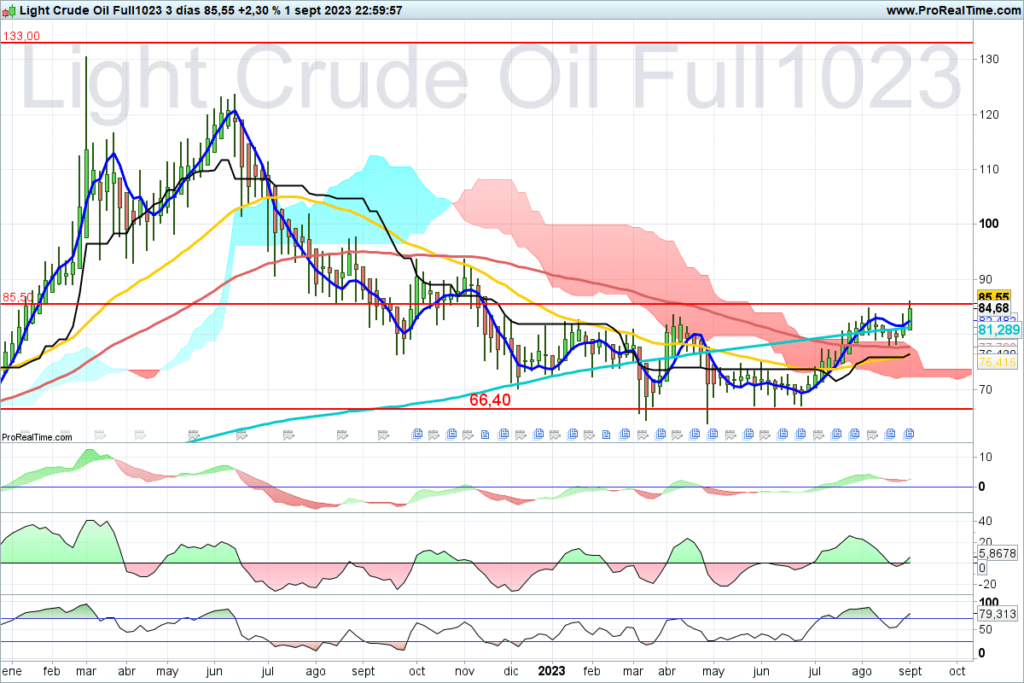

Aplicación del LUMAGA SYSTEM: El periodo a considerar será como máximo de 3 días, si las Bolsas están en calma, aunque en caso de acontecimientos bruscos iremos a periodos más cortos, por ejemplo de 4 horas. Usaremos solo el chva timing, que es el primer grafico de debajo del ETF y el superchiva o curva mágica que es el siguiente.

Hemos visto, que en el pasado, que en periodos de 3 días el Sistema detecta con facilidad los cambios de los ETF, pero sin ninguna garantía de seguir acertando.

Avisos a Premium: En principio solo avisaremos en las salidas por SMS y el mensaje del SMS llegará a todos los Premium, pues al igual que con los fondos nosotros no sabemos quién ha entrado o no en cada fondos o ETF. Las entradas cuando vengan después de un periodo en que hayamos estado fuera de todos o casi todos, será parecida a los avisos de entrada en FIM, esto es mandaremos una relación con la información que podamos encontrar.

Objetivo a conseguir: Queremos la máxima rentabilidad, por eso seleccionaremos los ETF más arriesgados, pero a su vez queremos el mínimo drawdown, al igual que en los fondos.

Esto nos obliga a hacer salidas en falso, por ejemplo:

Si las cotizaciones o valores liquidativos llegan a 23, puede que salgamos a 21 pensando que viene una bajada muy importante, y al volver cuando pase la bajada, si es corta, volver a entrar a 22 o a 25. Efectivamente sabemos que asegurarnos el mínimo drawdown nos obliga a salidas en falso, pero lo tenemos asumido, pues sabemos de la imposibilidad de vender en máximos y de compra en mínimos. Pero como no hay tiempo de espera de 1 ó 2 días como en los fondos, el riesgo de gran caída en las salidas disminuye.

Precauciones varias:

- Como productos financieros complejos tienen mucho riesgo, por lo que antes de comprarlos cada inversor de debe someter a los test de conocimiento y de conveniencia en su entidad bancaria o asesor financiero de turno.

- Los ETF no tienen en España el tratamiento fiscal de los FIM, referentes al diferimiento fiscal en caso de traspaso, sino que cada venta origina una ganancia o pérdida a incluir en la Renta o en el Impuesto de sociedades.

- Al menos en España, no todos los ETF están disponibles para cualquier inversor, sino que los hay aptos para particulares y otros solo para mayoristas o institucionales. Por lo tanto cada inversor debe saber cómo está catalogado en su entidad financiera.

- La Bolsa de Madrid tiene mucha información sobre los ETF que podéis encontrar pinchando en el enlace que sigue más abajo. Igualmente en nuestra página web hay varios artículos más extensos sobre ETF.

https://www.bolsamadrid.es/esp/ETFs/InformacionGeneral/IntroduccionalosETFs.aspx

https://www.zonadebolsa.es/llegan-los-etf

ACUMULACION VS DISTRIBUCION

Ya se trate de valores, FIM o ETF, la diferencia entre acumulación y distribución es la misma y la problemática aquí planteada también.

En el caso de los valores, tenemos un artículo publicado donde podéis encontrar más detalle de lo que vamos a poner a continuación. El enlace es este:

https://www.zonadebolsa.es/el-cebo-del-dividendo

¿En qué consiste la acumulación? Pues en que la empresa no reparte el beneficio, sino que lo acumula al capital, bien como reservas o bien comprando acciones propias, con lo que el valor de las acciones suben automáticamente.

¿En qué consiste la distribución? Pues en que la empresa los beneficios todos o parte de ellos los distribuye a sus accionistas en forma de dividendos.

Según que la empresa, FIM o ETF en que hayamos invertido aplique una u otra política, las consecuencias para el accionista o participe son diferentes, para una misma cantidad de beneficios. Estas diferencias son:

- Si el valor, FIM o ETF que hemos comprado hace un reparto de dividendos, una parte no llega al accionista o al participe, pues la correspondiente Hacienda del pais del valor o del FIM o ETF cobra una retención a cuenta de la tributación de esos beneficios repartidos.

- Consecuencia de lo anterior, tanto en España, como en la mayoría de paises europeos y USA, estos dividendos tributan en el ejercicio del reparto en la Renta.

- Una complicación adicional es si el valor o FIM o ETF es extranjero, pues la retención la hará el pais de origen y será o no deducible en el pais de tributación.

- En el caso de acumulación, la tributación se llevará a cabo en el ejercicio de la venta de las acciones o participaciones.

- En España y varios paises europeos, se permite el diferimiento de las ganancias a cambio de reinvertir en otros fondos. No se permite cuando es en valores o ETF.

- En virtud del anterior diferimiento la tributación se produce en el momento del rescate del montante invertido, por el total o por la parte rescatada, lo que ya en si mismo supone una mejora del tratamiento fiscal.

Unas aclaraciones finales:

- En los buscadores de Fondos suele haber una opción para marcar si los buscamos de acumulación o de distribución.

- Los fondos de acumulación que son la mayoría suelen incluir en su titulolas sigla “ACC”.

- En el artículo del “Cebo de los dividendos” arriba mencionado, hay un ejemplo numérico que aclara los pormenores de estas formas de retribuir al accionista o participe.

SERVICIOS QUE PRESTAMOS

A través de la página web, de los artículos que publicamos, así como a través del teléfono o por e-mail, son varios los servicios que procuramos a nuestros suscriptores.

No asesoramos en inversiones, ni de forma general y menos aún de forma particular, pues desconocemos la situación patrimonial de los posibles lectores llegados de todo el mundo, la situación familiar o la aversión al riesgo de cada persona o familia.

Los servicios que prestamos son los siguientes:

- Publicación de artículos de actualidad, son cerca de la mitad de los artículos publicados, y como su nombre indican tratan de temas de inversión pero sobe algo que está marcando la actualidad en el momento de su publicación. Por ejemplo, artículos sobre el Covid-19 y su repercusión económica.

- Publicación de artículos de divulgación, donde tratamos de divulgar temas que no son de actualidad y que permanecen en el tiempo. De forma más o menos objetiva exponemos también nuestros criterios de inversión.

- Comentarios sobre la situación de las Bolsas, a través de los correos de media semana que enviamos los miércoles a nuestros suscriptores Premium o los fines de semana principalmente a los Premium, pero también a determinados básicos.

- Actualización de las posiciones de los índices, que realizamos todos los viernes después de que cierre la bolsa americana y donde actualizamos los gráficos de todos los índices que seguimos y comentamos los puntos que consideramos más importantes, quedando abiertas estas actualizaciones para los suscriptores Premium desde el momento de su publicación y para los básicos pasados de 10 a 15 días.

- Avisos de cambios de tendencias, cada vez que el sistema detecta un cambio de tendencia, marcamos una línea vertical punteada verde si es para entrar o roja si es para salir y a continuación enviamos un e-mail a nuestros suscriptores Premium y un SMS avisando del cambio.

- Contestar consultas de inversiones, sin que tengamos vocación de ser un consultorio de temas de inversión, si hay muchos inversores que nos llaman o nos preguntan por correo diversos temas de inversión que en la medida de nuestros conocimientos tratamos de solucionar.

NUESTRAS PUBLICACIONES

Desde el año 2015 más o menos empezamos a publicar diversos artículos, pasan de 200 los artículos publicados en nuestra página web, y en diversos medios que desinteresadamente nos publican, como en Serenity Markets, la página de José Luis Cárpatos o en Inbestia, la página de Hugo Ferrer, donde hay semanas que nos han leído más de 30.000 lectores. Os dejo los enlaces de estas páginas:

https://serenitymarkets.com

https://inbestia.com

Dentro de DOCUMENTOS hay una relación de artículos publicados en Inbestia que son más del 90% de los artículos de divulgación. Además, en nuestra página web existe un potente buscador para cualquier tema que se le pregunte.

Además, tenemos varios videos subidos a YouTube sobre nuestro sistema, sobre el comportamiento en la crisis las subprime y sobre las Ondas de Elliot, y más que iremos subiendo.

También hemos realizado varios webinarios y cuyas diapositivas han quedado en nuestra página web dentro de DOCUMENTOS.

A DOCUMENTOS puedes llegar, una vez registrado como básico entras en la página web con tu nombre y contraseña y pinchas sobre el muñeco que hay junto a tu nombre y se abre un submenú donde encontraras DOCUMENTOS.

Ya que estás dentro de DOCUMENTOS, puedes encontrar una hoja con un GLOSARIO DE TERMINOS que usamos habitualmente en nuestros artículos y gráficos que publicamos, así como la selección de fondos que enviamos a los suscriptores antes de producirse una entrada a Renta Variable. También los datos de nuestra cuenta bancaria o una carta de Bankinter donde dice que nos conoce desde el año 2009, entre otros varios documentos más.

SUSCRIPCIONES

Tenemos tres tipos de suscriptores, los Básicos que no pagan nada y se enteran de los cambios con algunos retrasos y los Premium o Completos que se enteran de todo puntualmente. Pincha dentro del menú principal de nuestra página en PRECIOS donde se detallan los precios y todos los servicios de cada grupo de suscriptores.

Los suscriptores ante un cambio de tendencia, con cierta antelación, reciben una selección de fondos que bajo nuestro criterio subjetivo y personal pueden ser aptos para su suscripción. Los suscriptores pueden consultar con sus entidades bancarias si disponen de los mismos y en qué condiciones, para que cuando damos la señal de entrada saber dónde meterse, si deciden seguir nuestro criterio u opinión.

Por el poco precio de la suscripción, con tal de que tengas más de 50.000 euros en FIM o PP, te merece la pena una suscripción Premium.

Los precios actuales, son muy economicos y varian en función de los servicios a los que se suscriba el lector.

AYUDAS Y CONTACTOS

En el menú principal de la página web, encontraras un botón denominado AYUDA. Pincha en el mismo y veras 3 secciones:

- Las suscripciones, con diferentes aclaraciones sobre las mismas.

- Nuestro sistema, con diversas aclaraciones sobre el funcionamiento de nuestro sistema, ampliamente explicado en todas sus vertientes.

- Preguntas frecuentes, donde hemos incluido las preguntas que más nos han llegado de nuestros suscriptores.

Si después de leer todo lo que te hemos explicado en esta GUIA RAPIDA, te queda alguna duda o necesitas más información, te dejamos nuestro teléfono directo, que no dispone de buzón de voz, cuyo número es

622 607 251

Y nuestro correo, por si el tema es menos urgente que es:

soporte@zonadebolsa.es

Nuestra página web que es www.zonadebolsa.es

Estamos a tu disposición, para darte un servicio único en España, para todo el mundo.

Esta guía, en su cuarta versión, se ha redactado en Ciudad Real a 06 de abril de 2023 y será actualizada sucesivamente.

| Si quieres descargar esta guía en pdf para su consulta o impresión sigue estos pasos: |

| 1. Entra como suscriptor, poniendo tu correo electrónico y contraseña. |

| 2. Pincha sobre tu nombre arriba a mano derecha para desplegar las opciones de tu panel. |

| 3. Pulsa sobre DOCUMENTOS. |

| 4. Busca GUÍA RÁPIDA, pulsa sobre el enlace y se descargará. |